Snapchat 正式启动 IPO:比起做一个社交网络,它更想成为一家 “相机公司”

2 月 2 日,“阅后即焚”照片分享应用 Snapchat 母公司 Snap 向证券交易委员会(SEC)提交了 S-1 文件,正式启动风传了大半年的上市进程,地点选在纽约证券交易所,交易代码为 SNAP。这会是自 2014 年阿里巴巴敲钟以来,科技界最大规模的一次 IPO。

目前公开的文件还没有透露具体的融资金额,外媒 venturebeat 称 Snap 计划在 IPO 阶段集资约 30 亿美元。

Snap 在文件中称,普通股股票有 A、B、C 三种形式,对外公开发行的只有不具备投票权的 A 类股票,B 类股票每股有一票投票权,C 类股票每股有 10 票投票权。Snap 的两位创始人 CEO Evan Spiegel 和 CTO Robert Murphy 平分全部的 C 类股票,共占总投票权的 88.6%,以此保证公司实际控制权不会旁落。

(图自:Business insider)

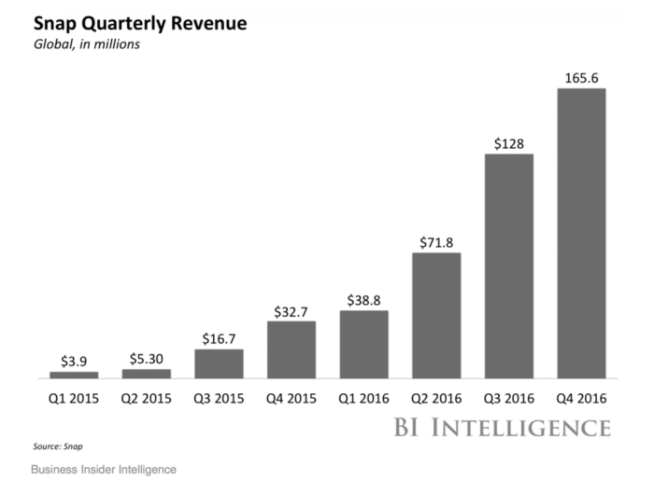

此前 Snap 公布的 2016 年财报显示,该公司 2016 年营收 4.045 亿美元,与 2015 年的 5870 万美元相比增幅明显。然而该公司目前还没有实现盈利,2016 年 Snap 净亏损 5.146 亿美元,较 2015 年的 3.729 亿美元亏损有所扩大。

Snap 的亏损与其持续加大产品研发、基础设施及营销投入有关。2016 年 Snap 研究和开发部门的支出为 1.84 亿美元,高于 2015 年同期为 8200 万美元;2016年 Snap 的市场营销支出为 1.24 亿美元,而通用和行政成本支出为 1.65 亿美元。

此外,人员增加也为 Snap 带来财政压力。Snap 在文件中称,截止 2016 年底该公司员工数量为 1859 名,约为 2015 年时的两倍。

加速拓展期的亏损似乎并没有折损 Snap 的信心,营收的持续快速增长也在此发挥了定心丸作用。Snap 2016 年第四季度财报显示,该季度 Snap 营收为 1.66 亿美元,与上季度的 1.28 亿美元相比增幅喜人,而与 2015 年第四季度的 3270 万美元营收相比更是有着量级变化。

(图自:Business insider)

Snap 的自信还来自于其最大财富——全球 1.61 亿的日活跃用户,以及从这批粉丝身上加速变现的潜力。据 Snap 2016 年第四季度财报计算,2016 年 Snapchat 应用从每个用户身上获得了 1.05 美元收入,而 2015 年这个数字为 0.31 美元。

目前 Snap 正作寻求进行全面的商业化,2016 年该公司签下了可口可乐、三星电子、百货商店 John Lewis 等知名客户签订了广告合作协议。

(图自:Twitter)

除了传统的广告业务外,Snap 也在摸索更元化的赚钱大计,因此付费重播、虚拟道具等付费功能陆续成为新的营收点,开始向粉丝提供更多的付费服务。Snap 商业模式的变化,也可以从其广告营收占比变化略窥一二:2016 年 Snap 广告营收占比为 96%,和 2015 年的 98% 相比开始有所下降。

(图自:Snap)

Snap 对自己的定义也非常值得玩味,似乎希望逐渐淡化其社交网络的形象。在去年 4 月接受 Techcrunch 采访时,Snapchat CEO Evan Spiegel 将该公司定义为 “相机公司”,目标是帮助用户捕捉周围发生的事件,并采用更多样的方式讲述身边的故事。

Snap 目前估值在 200 亿至 250 亿之间,IPO 之后融资 30 亿美元的目标顺利完成的话,即将成为又一个上市互联网巨头,由此横亘在 Snap 面前的任务也发生了巨大变化:从单纯地思考如何吸引更多的粉丝,转变成如何实打实地从吸引到的粉丝身上,找到稳定而持续的盈利点。

题图自:Gigaom