透过 Spotify 看看腾讯音乐的未来

本文授权转载自公众号 “阿尔法工场”(ID:alpworks),作者为美股宝贝。

最近几天,除了小米 (HK:01810) 港股正式挂牌,另一则重磅事件,就要属腾讯音乐拟分拆赴美上市了。

截至目前,腾讯音乐尚未披露招股书。但已有为数不少的海内外机构频频 “吹风”:腾讯音乐估值将会超过 300 亿美元。

不同于小米这个 “新物种”,腾讯音乐很容易在市场中寻找到对标的上市公司:全球第一大音乐平台、美国音乐流媒体公司 Spotify(NYSE:SPOT)。

据称,300 亿美元估值的由来,正是参照 Spotify 产生。

亦有投资人认为,腾讯音乐之所以选择在美国市场上市,正是因为可以对标 Spotify 而容易定价;而且,有 Spotify 这个指标公司在前开路,美股投资者更容易理解并接纳腾讯音乐的商业模式。

故而,在腾讯音乐的招股说明书亮相之前,我们不妨先来审视下 Spotify 这家公司,以对前者的 IPO 前景有相应的预判性认知。

商业模式为免费增值 + 付费收听,迄今仍未盈利

Spotify 于 2008 年 10 月在瑞典首都斯德哥尔摩正式上线,并于创立后的第 10 年即 2018 年 4 月在纽交所完成 IPO。

截至 7 月 9 日,其市值达到 315 亿美元,是全球最大的流媒体音乐服务平台。

值得一提的是,2017 年 12 月,腾讯音乐与 Spotify 双方达成换股战略合作,Spotify 持有腾讯音乐娱乐约 9% 的股权。

如同绝大多数的流媒体运营商,Spotify 上的服务分为免费和付费版本两种。

使用 Spotify 免费版,用户即可享受到流媒体音乐的基本服务。如果每月支付 9.99 美元使用付费版本,用户即能够离线收听音乐,以及享受无广告体验。

采用 “免费增值” 策略,Spotify 的变现有两个途径:通过免费版本上的广告收入从而把免费用户群变现,同时通过订阅模式将他们逐渐渗透转化为付费用户。

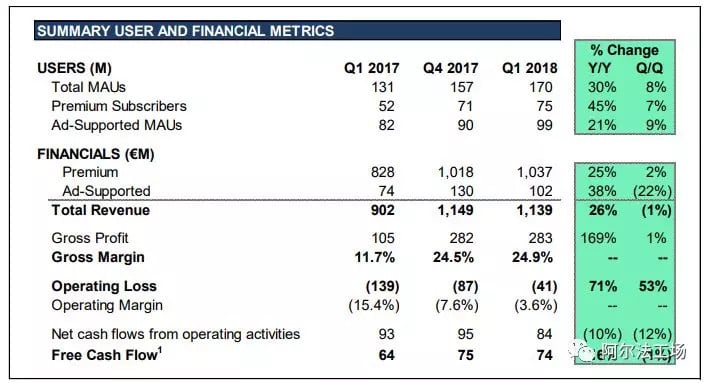

迄今为止,Spotify 在用户群的变现上做得很好,涉及整个用户群,包括免费和高级用户。反映在收入上,其营收从 2015 年的 19 亿欧元增加到 2017 年的 40 多亿欧元,增长了一倍以上。

而且,该两部分的营收,在 2017 年均有着 40% 左右的增长速度。

但值得注意的是,在 2008 年创立以来的很长一个时期,该公司在广告业务上始终处于收不抵支状态。直到 2017 年,方发生了变化,最终实现了小幅盈利。

这很重要,因为广告支持的细分市场将不再拖累利润,使得整体毛利率不断增长。而这也表明,Spotify 的资源效率越来越高,无论是通过规模经济还是其他方式。

话虽这么说,但需要明确指出的是,截至 2018 年一季度,Spotify 迄今仍是一家整体亏损的公司。

2018 年一季度,公司总营收为 11.39 亿欧元。但由于汇率的负面影响,同比 37%的增长,在调整完汇率后降了 11 个点至同比增长 26%。

由于 Spotify 公司总部位于瑞典斯德哥尔摩,并以欧元报告,因此美元的走势影响了其应收。 在 2017 年下半年,欧元兑美元大幅走强,因此与去年第一季度的比较有所偏差。

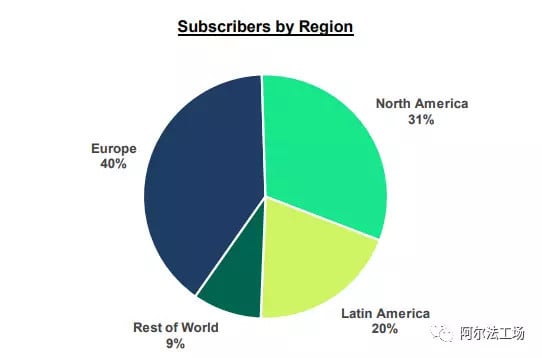

公司在欧洲有 40%的订阅者来自欧洲,因此汇率的影响不能忽视。

但是汇率并不是我们关注的重点——对于 Spotify 这种商业模式,投资者最关注的是其订阅用户的增长,而非利润的增长。

截至 18 年一季度,Spotify 订阅用户达到了 7500 万。根据预期,这一数字将在二季度将增加到 7900 万至 8300 万。 公司预计,今年年底收获约 9400 万的订阅用户数量。

Spotify 最强劲的竞争对周苹果音乐(NASDAQ:AAPL),但后者只拥有约 Spotify 一半的订阅用户数量。

虽然仍处于亏损状态,但 Spotify 运营利润率一直在改善,2018 年一季度为 -3.6%,高于去年同期的 -15.4%。如是改善运营利润率的能力,也为 Spotify 的投资者提供了乐观预期。

Spotify 运营费用主要来集中在销售和营销两项上,合计占比运营费用的 42.6%。随着 Spotify 继续扩展到其他国家,这个数字无疑会很高。

庆幸的是,这种增长不会永远持续下去:实践证明,一旦公司在某个国家取得了稳固的立足点,就可以开始削减这一领域的支出。

如是,再加上已经改善的运营利润率,似乎这些迹象都表明,Spotify 最终将能够盈利。

身为流媒体音乐领域头羊,却没有坚固的护城河可言

虽然在流媒体音乐领域,Spotify 是无可争议的领头羊;但迄今尚无具有说服力的证据可以证明,该公司拥有可以保护它免受严重的竞争的护城河。

这样的事实,是那些预期可持续性高回报的股东们最大的烦恼所在。

如我们所知,苹果 (NASDAQ:AAPL) 和亚马逊 (NASDAQ:AMZN) 的音乐流媒体业务,都正在努力扩大其用户群;而谷歌(NASDAQ:GOOG),亦已推出新的音乐订阅服务,并将通过 YouTube 的大规模广告进行宣传推广。

谷歌这项名为 “YouTube 音乐” 的服务模仿了 Spotify 模式:将有两个版本,带有广告并且功能有限的免费版本,以及每月 10 美元的订阅版本,没有广告且独家额外的功能。

另外,值得注意的是,虽然 Spotify 的营收由广告和订阅两部分组成,但其中 91%以上的收入来自订阅用户。

尽管 2018 年一季度的月活增长了 44%,但订阅用户 30% 的速度还是低于月活的增速的。这使得每位用户平均营收(ARPU)在一季度同比下降 14%。

营收方面的数据已经昭示的明白:如今的终端音乐消费者,仍然不愿意花大价钱购买音乐流——这不仅是 Spotify 所面临的严酷现实,想必腾讯音乐更加心有戚戚焉。

音乐授权成本难以压缩,毛利率不如沃尔玛

在成本方面,Spotify 也遇到了不少困难。Spotify 最主要的成本,是特许权使用费的支出。

当今的欧美音乐市场,呈现四家唱片公司的寡头垄断局面。四大公司分别是环球,索尼和华纳音乐,以及代表小品牌的代理商梅林。

这四家唱片公司控制着 Spotify 可用歌曲的 90%。

音乐业务的寡头垄断性质,使得唱片公司在与 Spotify 的谈判中具有相当大的议价权。

所有主要品牌在合同中都有 “最惠国” 条款,这意味着 Spotify 无法与其中单独一个品牌签署更优惠的条款。

故而,从本质上讲,Spotify 必须把主要唱片公司当成一个统体来同时进行谈判。

如此,Spotify 在价值链中的地位使其受到多方挤压,包括供应商唱片公司、专业音乐人以及最终的消费者。

这样的行业价值链,显然制约着 Spotify 毛利率的提升。2018 年第一季,该公司的毛利率仅为 25%,虽然远高于 2016 年的 16%,但仍不足以产生盈利。

而且如我们所知,对于一家明星科技公司来说,如此低的毛利率实在有些让人提不起胃口——基本与传统零售实体的毛利率持平了,比如沃尔玛(NYSE:WMT)的毛利率为 25%;而 Facebook(NASDAQ:FB)的毛利率为 79%,而谷歌母公司 Alphabe 的毛利率则为 56%。

对此,我们只能寄望于 Spotify 与它的同行们,可以在和唱片商的谈判中得到更好的条款,否则我们难以对其毛利率的提升抱有过高期望。

你可能会说,这也并不是没有先例嘛:Spotify 在 2017 年曾设法与唱片公司协商更好的分成条款,并使得其毛利率从 14%提高到了 21%。

但要知道,那些主要唱片公司都在 Spotify 持有重要的股权,当时正处于 Spotify 上市的隘口,这些股东们有动力帮助公司更快地上市,以避免触发可转换债券的条款,从而稀释其股权。

故而,在 2019 年重新谈判条款时,唱片公司基本不再会有相同的激励措施来授予 Spotify 更优惠的条款。

拥有用户越多、使用内容越多,内容成本就越高

一些投资者会把 Spotify 与奈飞 Netflix(NASDAQ:NFLX)进行比较。

Netflix 多年来一直亏损,但已成为近期历史上最成功的股票之一,在过去 3 年中股价飙升 7 倍。 Netflix 继续以惊人的速度增长用户,并在过去几年中实现运营和净收入,尽管利润仍然受到抑制。

虽说两家公司有明显的相似之处,两家公司每月销售订阅费均约为 10 美元,而内容占其支出的大部分。

但是,像 Netflix 这样的视频流媒体公司可以为一段内容只付一次费,然后可以根据需要多次播放;而 Spotify 这样的音乐流媒体公司,每次播放一首歌,都必须向唱片公司和其他音乐所有者支付一次版权费用。

因此,Spotify 拥有的用户越多,使用的内容越多,其内容成本就越高,也就减少了其形成规模经济的可能性。

那么,如果 Spotify 无法让唱片公司与之合作,下一步要考虑的是提高其订阅价格。

Netflix 已经能够在不失去许多客户的情况下提高订阅价格,这是 Spotify 尚未尝试的策略。如果 Spotify 想复制 Netflix 的成功,它需要制作或拥有原创内容。

这对于 Spotify 是一个挑战。不幸的是,Spotify 并没有与 Netflix 相同的定价能力。

如果它将其费率提高到 15 美元,那么苹果,谷歌和亚马逊的竞争就会立即使其处于不利地位,并且抑制 Spotify 订阅率的提升。

事实上,这三家大公司可以降低价格以应对 Spotify 的增长,并对 Spotify 施加进一步的压力。

还有一种应对方式是直接绕开唱片公司,直接从音乐制作人手中获得版权。Spotify 也确实开始直接从拥有自己音乐许可权的专业音乐人那里获得音乐许可。

直接许可交易是削减唱片公司中间人和增加利润的一种方式。这个过程仍处于起步阶段。如果要提高 Spotify 的毛利率,就需要对这种自我许可模式进行大规模扩张。

但这一过程,可能会增加 Spotify 与四家寡头唱片公司之间的紧张关系,并且唱片公司可能会威胁撤出自己的音乐,从而削弱 Spotify 在对手面前的竞争力。

Spotify 最大的优势在于身处一个足够大的市场

好在,Spotify 倒也有着竞争对手不具备的优势。

比如相比苹果音乐来说,Spotify 没有附着于一个科技巨头,给人专业音乐人印象也让其获得了更多年轻人和大 V 的青睐。

独立的缺点是 Spotify 不能获得母公司的大笔投资。二级市场上投资者对于 Spotify 的支持是有条件的,如果它不能产生可持续的盈利,这些投资者就会离开。

这就使得 Spotify 不但做好流媒体音乐,同时也要在加强社交属性上下足力气。

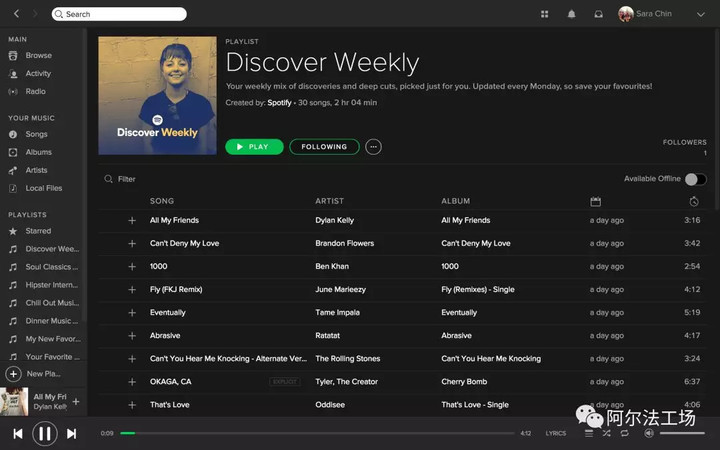

社交功能可以让用户访问他人的播放列表,并通过列表展现用户的音乐品味,同时还可以娱乐和加强与朋友的联系。

现在,每次使用 Spotify,将歌曲分组添加到播放列表中,这些音乐会在朋友的信息提示中弹出,互相交流彼此喜欢的音乐。

这样的模式创新,为流媒体音乐公司未来提供的服务范围提供了想象空间以及扩展性。

对于 Spotify 这家年轻的科技公司来说,最大的利好是,其所处的市场足够大并始终处于不断增长之中。

美国唱片业协会的数据显示,在美国,录制音乐销售额去年增长 17% 至 85 亿美元,其中流媒体音乐销售额占据了近三分之二。这使得唱片业销售额创下了自 23 年前以来的最快增速。

Spotify 是否也有能力将其用户群增加一倍,扩大毛利率,并产生物质自由现金流呢?对于这样的问题,不同风险偏好的投资者自可见仁见智。

回归到现实,Spotify 当前面临最大的挑战,仍是如何改变其与供应商之间的关系,并让自己对供应商更有价值。如果能够做到这一点,也许会有机会成为 “FAANG 股” 的新成员。

从估值上来讲,Spotify 的企业价值约为 2019 年预期收入的 4 倍,而 Netflix 则为 7 倍,这说明 Spotify 还未被过于低高估。

另外,音乐行业的大背景正处于从交易模式向需求模式的转变,而 Spotify 恰好是这一转变中的中流砥柱。这样的行业大势亦表明,年轻的 Spotify 还有广阔的成长空间。