未来向:上亿美元投资?让我的电脑自己决定就好

“风投”、“疯投”、“越有风险越投资”(出自电影《非诚勿扰》),这是一般人对风险投资的印象。

这些风险投资人、基金、公司、财团向有着增值空间的项目、人大把大把的撒钱,间接的利用资本的力量推进了社会、科技的发展。当然,他们也免不了有看走眼的时候,而究竟投不投、投多少同样也会受到个人情感、印象的“干扰”。

那么,怎么才能实现“更加理性”的风险投资呢?——不如,我们让电脑来管理风投吧!?

有一家叫 The AIVC 的网站就这样做了,号称自己是“世界上第一家完全由人工智能代理”的风险投资基金”。

(图片来自:The Memo)

所有投资决定 100% 由数据驱动,采用历史数据和先进的算法为渴望融资的初创公司提供实时报价。

对于投资/想要投资的双方来说,你不需要咖啡厅面谈,也不需要透露自己的个人信息,回答人工智能提供的几个问题,系统就会自动为你提供一笔交易。

但这个貌似黑科技的创新其实是起玩笑事件,只是用一个简单算法让普通人过一把创业融资的瘾而已。

当你提供公司名称、主要产品和服务、市场份额、预期增长情况后,系统就会自动为你匹配投资者。

(图片来自:The AIVC)

其网站创建人说创办这个网站是为了讽刺当前投资界的风气:

我认为这些投资人对我们这个世界的影响太深远了。这群人本该有独立精神,他们的分析应具有专业性,但是现在风险投资完全由那种害怕错过的紧张感以及计算机模式识别来决定的。

这种风气只会助长创业者在公司初创期追求融资成功率,而不是促使他们追求创造伟大的企业。

摆脱人类,能给风险投资带来什么?

预测未来——这是投资者对于人工智能的主要期望。

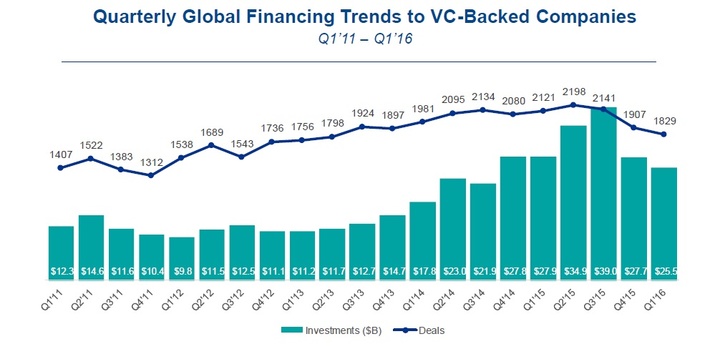

根据毕马威对 2016 年第一季度全球风投的报告,第一季度共促成风险投资 1829 笔,总计金额 255 亿美元,自 2015 年第三季度起,一直处于下降趋势。

(图片来自:毕马威)

中国资本市场面临同样境况,总额仅 40 亿美元,仅相当去去年第三季度的 39%。而就道琼斯的数据看,第二季度全球数据仅有轻微回升。

Tom Ciccolella,美国普华永道的风险投资市场负责人表示:

目前硅谷风险投资总额下降的原因是许多企业都处于科技革命下的转型中。

大部分非传统的风险投资人都喜欢选择较为成熟的、已经有良好发展势头的企业。

种种迹象都表明,资本在创新面前正变得犹豫和小心,认为未来市场不确定性较大。

根据 Fortune 的采访,William Hambrecht 是曾经赌对苹果与 Google 未来的传奇投资人,揭露了高风险市场的残酷现实:

投中好项目的比例大约只有十分之一,只有小部分可以得到收益,而大部分投资都会打水漂。

(图片来自:The Daily Beast)

Hambrecht 为了给投资增加确定性,顺应这种大数据与人工智能的潮流,成立了基金公司 Growth Science,通过开发应用,研究模型和算法,来解决两个核心问题:如何预测一项新产品或新服务的幸存和失败,以及如何预测一家公司的未来。

Hambrecht 的公司运用专利数据库技术,特别开发的数据挖掘和算法,将一项产品或一家企业的内外部情况数据化,来计算一个商业模式或技术在未来成败的可能性。

他表示,整个过程中都不会掺杂主观因素,算法自身会指向最后的答案:是或否。

目前参与这种项目的不在少数,Google Ventures 采用一套专利算法为自己寻找如 Magic Leap 这种潜力巨大的初创公司。此外,位于香港的一家名为 Aidyia 的对冲基金完全依靠人工智能决策,排除了一切人为因素。

(图片来自:Google Ventures)

但当然也有传统风投基金依旧相信人的敏锐嗅觉和经验判断。由于通常风投的回报期会长达数年,人和刚入行不久的人工智能,到底谁的判断更准,还没有定论。

人工智能和人类判断孰优孰劣?

人的判断做不到如机器一般完全理性,错误、遗漏、受感情驱使,这些都影响着人类判断准确与否。

(图片来自:Tech Crunch)

Tech Crunch 曾报道过风险投资中的种族和性别歧视。从 2012 到 2014 年全球的风险投资中,只有 0.2% 给了黑人女性。但黑人女性在创业者中的比例却逐年增加,从 1997 年至今翻了 3 倍,有超过 10 万家科技企业由黑人女性掌管。

而如果将人工智能纳入决策,而减少人类主观的偏见,这样的歧视情况可能会有所扭转,毕竟肤色和性别已经不再数据的考量范围之内。

此外,2015 年中国的资本热引发了一波创业潮,其中不乏靠做 PPT、画大饼、讲故事来骗投资的现象。

其中被广为揭露的有如云视链、游侠电动汽车、一亩田这些疑似靠造假来抬高身价,吸引投资的例子。

而使用人工智能进行数据评估,这些靠公关技巧炒作起来的情绪因素将不在风投考虑的范围之内。

而另一方面,人工智能可以投中那些百年一遇的好项目吗?

(图片来自:Fortune)

举例来说,伊隆·马斯克 2002 年创立私人太空探索公司 SpaceX, 最开始的运作仅凭借马斯克自己的 1 亿美元 ,2008 年 A 轮在创始人基金融得 2000 万,之后投资方才渐渐增多,直到 2012 年,断断续续融资得到 1.1 亿美元,直到前不久 Google Venture 宣布向其注资 1 亿美元。

这一路走过,伊隆·马斯克几乎是以赌博的心态将自己的 1 亿美元投入了这个前无古人的事业。这样的胆识,人工智能可以具备吗?

远不及此,人工智能以数据为参考的特性决定了它只看重投资回报比,这种设定在某些情况下是盲目的。

比如,在 2013 年的 4 月 23 日,Twitter 上发布了一条白宫遭遇袭击的假消息,导致股市瞬间下挫,整个反应时间不过几秒。约 3 分钟后,辟谣消息发布,股市又在短短 3 分钟的时间内回归正常水平。

报道这一事件的密歇根大学计算机科学教授 Michael Wellman 认为,这表明当前的股票交易很大程度上已经由人工智能控制了。电脑可以通过算法监控社交媒体上的消息,从而实时做出判断。

这种令人毛骨悚然的灵敏度不得不让人怀疑,这样盲目的人工智能可以做出可靠的决策吗?

最后

英国互联网学者 David Beer 曾在 Popular Culture and New Media 中谈过算法对人类决策的影响。

我们生活中对算法的应用,实际上是用算法的“思考”去代替人类的能动性,人类实际上是思考的越来越少了,我们了解信息的方式大部分由算法决定。

(图片来自:The AIVC)

投资是一门复杂的学问。他是感性和理性的结合,一面要规避风险,一面要带着渴望创造下一个苹果或 Google 的赌徒心态。

人工智能或许可以帮你预测什么赚钱,什么风险小,但他或许永远不能预测人类创新的可能性,不能预测下一个诞生在实验室里的发明能不能造福人类。

我们所能祈祷的只是,The AIVC 所讽刺的那类投资现象,不要成为这个时代的主流。

题图来自:Rolling Stone