如果 P2P 只是互联网金融一抹烟花,这个新政可能就是终结者

一直生机勃勃又乱象环生的网贷平台,即将面临一次巨变。

2016 年 8 月 24 日,中国银监会、工信部、公安部与网信息办四部委正式发布了《网络借贷信息中介机构业务活动管理暂行办法》(以下简称:《暂行办法》),宣告网络借贷没有行政监管的野蛮时代结束。

《暂行办法》的正式发布,结束了银监会对《网络借贷信息中介机构业务活动暂行管理办法(征求意见稿)》长达 8 个月的意见征求和细则讨论。

借款上限压低:业界叫苦

刚发布的《暂行办法》中,最受关注的是银监会首次设定了网贷借款上限。据《暂行办法》第十七条,个人在同一平台借款上限为 20 万元,企业为 100 万元,而在不同平台借款上限分别不超过 100 万元和 500 万元。

对于这个上限金额,网贷行业都普遍反映过低,对业务限制非常大。

投之家联合创始人 CEO 黄诗樵接受《每日经济新闻》采访称,这个金额上限不太符合现实情况:“无论是车贷还是房贷,供应链金融等有抵押业务,这个金额太低了。按照当前国内的房价,一套房子价值几百万元,就算抵押成数按五成计算,20万元也太低了,导致平台没法正常做业务。如果严格按这个标准执行,80% 以上的抵押类业务要暂停。”

对此,银监会普惠金融部主任李均锋在发布会上解释到:“做出这种安排主要是基于三个方面的考虑,一是进一步明确网贷机构的定位;二是从目前互联网技术来看,在风险控制和信息搜集上也只能定位为这种小的融资需求;三是从其他国家网络借贷发展的情况来看,它们现存的比较规范的网络借贷机构,定位就是‘小额’。”

银监会也借此明确了网贷行业的社会定位:弥补小微企业融资缺口、满足民间资本投资需求,促进普惠金融发展的作用,成为金融体系的组成部分和补充。

资金存管制度:由银行业金融机构第三方存管

除了借贷金额上限外,网贷资金存管制度也是外界关注焦点。对此,《暂行办法》规定,实行客户资金由银行业金融机构第三方存管制度。

《暂行办法》第二十八条规定:网络借贷信息中介机构应当实行自身资金与出借人和借款人资金的隔离管理,并选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构。

这条规定明确了网贷平台和客户之间将实行“隔离管理”的方式,在二者中间起到资金存管作用的则是符合条件的银行业金融机构。

然而,这个看似合理的条件却不容易达到。此前爱范儿(微信号:ifanr)在《新规严禁 P2P 平台蹭银行信用:这也能成“寒冬论”理由?》一文中,也讨论过目前 P2P 资金存管现状:“e 租宝”诈骗事件之后,银行方面对网贷平台普遍持谨慎态度,乐意向网贷平台敞开大门的不多。

根据盈灿咨询数据,目前与银行已完成资金存管系统对接的平台只有 68 家,占网贷平台总数量不到 5%,集中在大型网贷平台。

银行资金存管是外界意料之内规定,属于大势所趋,能减少平台挪用投资人资金的可能,防止平台设立资金池。但在银行“高冷”态度和政策要求的夹缝中,网贷平台资金存管状况仍非常尴尬。

另外《暂行办法》第三条规定,银行只作为资金存管方,不对 P2P 平台具体业务负责,因此 P2P 不得以存管的银行作为宣传口号进行增信。

行业反应

《暂行办法》出台后,网贷平台借着乱象过上的“好日子”可能要到头了。

《暂行办法》发布会结束不久,国内最大网贷平台之一的宜人贷股价应声大跌:截至北京时间 8 月 24 日 22:25 分,跌 5.34 美元至 26.00 美元,跌幅高达 17.04%。

在这次大跌之前,宜人贷在 8 月 10 日发布的财报仍然展现出一片丰收图景:截至 2016 年 6 月 30 日的第二季度,宜人贷净营收 7.34 亿人民币,同比增长 140%;净利润 2.61 亿人民币,同比增长 226%。

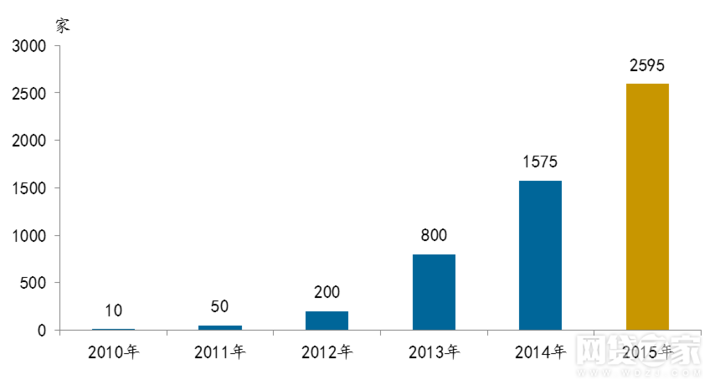

但从 2015 年开始,多个网贷平台被曝光存在诈骗行为,加上利率下滑等原因,P2P 行业也开始迅速降温。

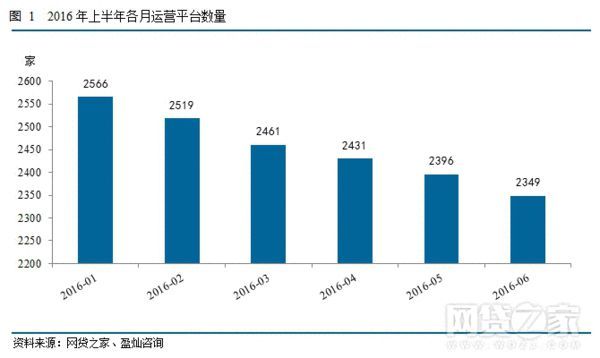

据网贷之家和盈灿咨询统计,截至 2016 年 7 月,全国正常运营的网贷平台数量为 2281 家,和 2015 年 12 月的 2595 家相比数量显著下滑。对比明显的是,P2P 概念正火热的 2014 年一年,网贷平台数量就从 1575 家猛增超过 1000 家。

而此次《暂行办法》出台后,对网贷行业准入把关更严格,行业法律法规也更加明确,一些趁着行业乱象“踩线”获利的网贷平台也更难生存,可以预见还将迎来一波网贷平台倒闭潮。

尽管网贷行业内对《暂行办法》抱怨声音颇多,但比起用“互联网精神”、“金融业新活力”等标榜的头衔来要求行业发展自由度,一个透明度更高、拥有更多冷静投资人和借贷者的网贷行业,才是目前社会所需。

题图自:搜狐

插图自:网贷之家