天天记账还是省不下钱?用这个 App 规划个人预算,摆脱月光

时常会有 AppSo 的读者会给 A 君留言反馈「记账总是坚持不下去,因为即使天天记账,个人的财务状况也总是不见好转」。

究竟怎么样才能让「记账」这一行为真正的帮助到自己?A 君觉得,除了好用的记账 app 之外,一套成体系的理念也非常重要。因此,今天 A 君加就给大家分享一篇如何有效规划个人预算的文章,首发于公众号「也谈钱」。

如今,身边的朋友常常用「自律」来评价我,尤其是在消费和理财这个问题上。但是实际上我并不是一开始就能做好这些,我自己也是从消费大手大脚的时期一点点转变过来的。大学时期住着宿舍、吃着食堂,当时的开销居然愣是比如今在欧洲工作生活还要高出一截。

在实现理性消费这个问题上,对我帮助最大的两个工具,我想就是记账预算和愿望清单了。我希望能把这两个工具彻彻底底的说清楚,帮助大家走出月光,实现储蓄。

对于大多数工薪族而言,财务自由的进程无外乎受两大因素影响——本金积累和投资回报。而最能影响本金积累的工具非预算莫属了。

如果要把财务自由之路上所有重要的技能排个顺序,我认为记账和预算少说也应该是前三的位置。

在今天这一篇中,我会从预算的基本原则开始,一直写到完整的预算规划,以及大家非常关心的预算超支的应对方法,并配合具体的 app 操作示范。尽量能够解答大家关于预算的全部疑惑。

懒人目录

- 预算不是牢笼,而是时钟

- 预算的原则和标准

- 对记账软件的基本要求

- 如何设置预算的分类

- 理解 MoneyWiz 的预算系统

- 预算转移功能演示

- 为什么要「无重叠」

预算不是牢笼,而是时钟

很多人排斥预算,觉得设定了预算束手束脚,还时常会超支。但是我认为预算本身其实不是一个牢笼,而是一个时钟,告诉你当前时间和剩余时间,帮你判断你离目标还有多远,量化整个消费过程,仅此而已。

假如要参加一场非常重要的考试,到了考场你却发现自己没带手表,现场也没有钟,监考老师也不告诉你时间进度。你当时会是什么心情?

正当你心急如焚的时候,后桌一帅哥/美女给你递了一只表,你是什么心情?记住这种感觉,这才是对预算应有的感觉。

真正让你束手束脚的不是预算,而是生活本身。现实与目标的差距即使没有预算,依然存在。

但是就如同前面的段子,甭管考试多么压抑,你都会希望自己随身有一块表。因为有了准确的时间,你才有可能在这场困难重重的考试中获得一点自由的空间。

老师没告诉你,时间不够的话,先抓能拿分的大题?有限的预算会促使我们优先考虑最需要、最重要的东西,而不是眼前的即时快感。

当资源有限的时候,我们才会认真考虑到底什么是必须的,什么不是。因为预算有限,我们会更多的考虑已有物品的更多用途,让每笔消费产生的幸福感更持久。

预算的原则和标准

制定预算并不是一个天生自带的技能,也不是拍脑袋想个数,然后就能用。在预算这件事上我也掉过不少坑,而下面这几条原则和标准都是从各种失败中总结出来的经验 👇

预算的两个基本原则

- 全覆盖。预算没有法外之地,如果有预算监控不到的位置,基本等于没有预算。而且别忘了,预算全覆盖的基础是记账全覆盖。

- 无重叠,不同预算之间尽量没有重叠部分,增加统计效率和参考性。如果我有三个预算,但是两个预算有重叠项目,预算整体的很多参考指标就失去了意义,我会在文末细说。

好预算的几个标准

- 目标导向,预算是为理财乃至生活目标服务的,不要把目光局限于预算本身。

- 考虑波动,超支和意外大笔开支都是正常现象,我们需要一个完整的体系帮我们处理这类问题。

- 长线思维,每月预算的本质是年度开支 / 12,甚至是五年开支 / 60,而不是简单的每月开支。

下面我会把这些标准和原则拆开了揉碎了说,你会看到这些标准都是如何应用的。

对记账软件的基本要求

为了实现上面所说的几项原则和标准,记账软件必须满足下面几项要求:

- 灵活自由的自定义预算

- 预算余额自动转结到下一期(Rollover)

- 在预算之间自由转移额度

- 给力的预算报表分析功能

自定义预算:预算分类 ≠ 开支分类 ≠ 账户分类 ,这几个概念很容易混淆。开支分类是指,衣食住行开支的划分;账户分类要和你的真实账户一一对应;而预算则是完全另一套思路。所以我们需要一个强大的自定义预算功能。

Rollover:我们强调过,月预算是「年开支 / 12」。我们的开支不可能是月月平均,必然是有超、有余的。所以预算功能需要能够把上一期的超支或者盈余自动结算到下一期。

额度转移:我们预算的最终目的是为了控制整体开支。当一项预算有盈余、另一项预算超支的时候,可以通过预算转移功能灵活调配,而无需重新规划预算。

MoneyWiz 满足了我对预算功能的全部要求,我也就顺理成章的成了 MW 的脑残粉。

记账预算不分家

预算源于记账,高于记账。

如果没有预算,账本中的数字最多只能发挥三成功力。「我记账了依然每个月该花多少还是多少」,缺的就是预算。

但是没有记账作为数据基础,预算就是空中楼阁,拍脑下想出来的数字都是不靠谱的。没有记账习惯的人,估算开支的时候,常常会习惯性的忽视很多重要的细节,比如:

- 琐碎的开支,单笔很小、总量很大。

- 手机、电脑、家电等大件开销。

- 旅游、娱乐、聚会等不定期开销。

- 可能的生活、意外导致的意外开销。

想要做预算,先开始记账,记住原则 1——全覆盖。良好的预算需要以至少一年的账目作为基础。

当然,过去没有记账习惯的朋友,也不是不能做预算。可以同步开始记账和预算,在实践中不断调整到一个比较合适的状态,这也是一个非常好的学习过程了。

要实现记账全覆盖,有一项工作是不可避免的——定期对账。关于这个问题,我在《我的几个每月必做例行任务》中有详细的解释,可以参考。

如何设置预算的分类

我个人认为预算没有必要过细,不用搞出一大堆购物预算、交通预算、餐饮预算,这个月这个超了、那个又没用完,到头来又一大堆问题。

我们回到目标导向上,预算为了什么?为的是控制开支的总量、实现储蓄,不是为考取统计分析专业打下坚实的基础。

如果是个人记账,分三类基本足够——餐饮日常、居家日常和购物消费。同时要注意之前的两个原则,全覆盖、无重叠。

- 餐饮日常对应食品、日常用品等开销,我把能在超市里直接买到的东西归到这一类。主要是食品,也有少量日化用品。

- 居家日常对应房租、水电杂费和其他生活必需开支,也包括保险、办事费用等。

- 购物消费对应买买买,如果你不知道一笔消费应该记在哪里,也可以放在购物消费中。

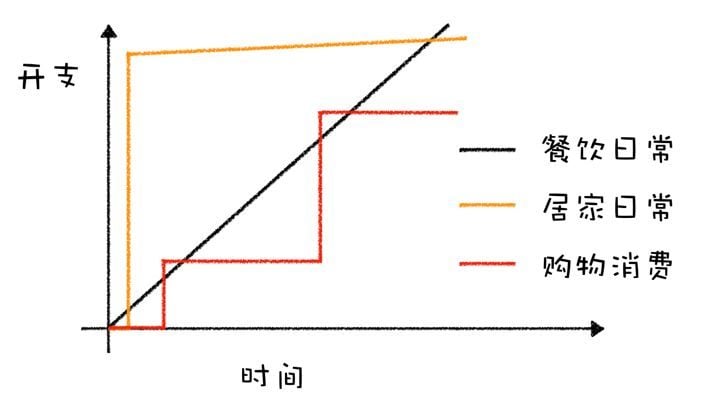

这三类消费各自都有很明确的特点。

餐饮日常的开支是时间线性的,在理想情况下每月预算的使用情况和时间进度是同步的。(下图中白线就是时间进度的标尺。)

居家日常每个月的开销相对稳定,而且大部分的费用是在月初或月末支付的,对于时间进度的参考性不大。日常开支压缩相对难一点,但是一旦压缩常常都是飞跃性的成果。不过我个人并不建议大家为了省钱换车、换房子,毕竟我们的生活不是只有理财,还是要平衡。

消费开支则常常是跳跃性的,尤其是当购物单价比较高的时候。建议控制消费进度不要超过时间进度,大件消费、意外开支除外,具体的处理方法我后面会写。

这三类消费的特点我总结在下面这张图中,特征区别一目了然了。

相比于预算的分类规划,设置每项预算的具体额度要困难得多。每个人的情况都不一样,这里我也只能无奈的重复前面的那句话——预算的规划最好有超过一年记账记录的支持,月度预算 = 年度预算 / 12。

为家庭制定预算

家庭预算与个人预算稍有区别,我建议可以这样划分 👇

- 共同餐饮日常

- 共同居家日常

- 男方预算(代替购物消费)

- 女方预算(代替购物消费)

- (小崽子)

两个人一起花的钱,要么归入餐饮日常,要么归入居家日常。大件消费可以摊销,计入居家日常中,摊销原则后面会细说。

而单独一方花的钱,不论具体的开支分类,都直接计入自己一方的独立预算中。意外消费也是一样的原则。

可能有人会对这样的划分表示反对,觉得夫妻之间账目算得太清楚影响和睦。我的看法正相反,真正影响和睦的不是数据,而是猜忌。一方「觉得」对方花的多,自己花的少,然后陷入了无休止的「你上次买了……花了……」,「你才花钱大手大脚的」。

有了明确清楚的统计数字以后,直接坐下来看数字,有问题解决问题,有什么可争论的?我再重复一遍开头的那句话,真正让你束手束脚的不是预算,而是生活本身。别让预算为你的焦虑背锅。

理解 MoneyWiz 的预算系统

说完了原则和方法,让我们来看看这些方法应该如何在 MoneyWiz 中实现。首先,有必要稍微解释一下 MoneyWiz 的预算系统的基本原理。

在 MoneyWiz 中,预算本质上就是一个高级的账目过滤系统。按照预定条件设置好预算后,就会自动过滤符合条件的账目,并进行跟踪统计。

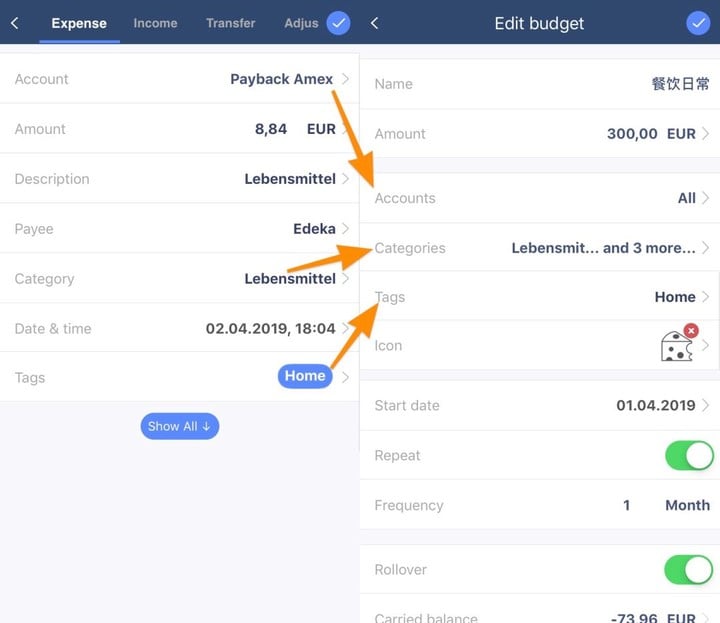

用下面这张图来说明预算系统的基本原理以及和消费账目之间的关系。P.s:MW 的中文翻译真的很烂,常常会误导用户,所以我建议设置为英语界面,好在也没几个单词。

A 君注:MoneyWiz 团队目前正致力于优化中文翻译,如果你愿意帮助他们,可以通过 [email protected] 这个邮箱联系他们。

图左侧是一条消费账目的明细,是我在 Edeka 超市(Payee)用 Payback Amex 信用卡(Account)购买食材(Category)花费 8.84 Eur,因为是家庭开支,所以标签(Tag)填写的是 Home。这四个维度非常重要。

右侧则是我设置好的「(共同)餐饮日常」预算,按照如下方式设置过滤规则。只有符合全部过滤条件的开支账目才会被餐饮日常预算所记录。

- 账户(Account)设置为 All,监控所有账户开支。

- 分类(Category)设置为购买食材(Lebensmittel)等共 4 项,只监控餐饮日常开支。

- 标签(Tag)设置为 Home,只监控共同开支部分。

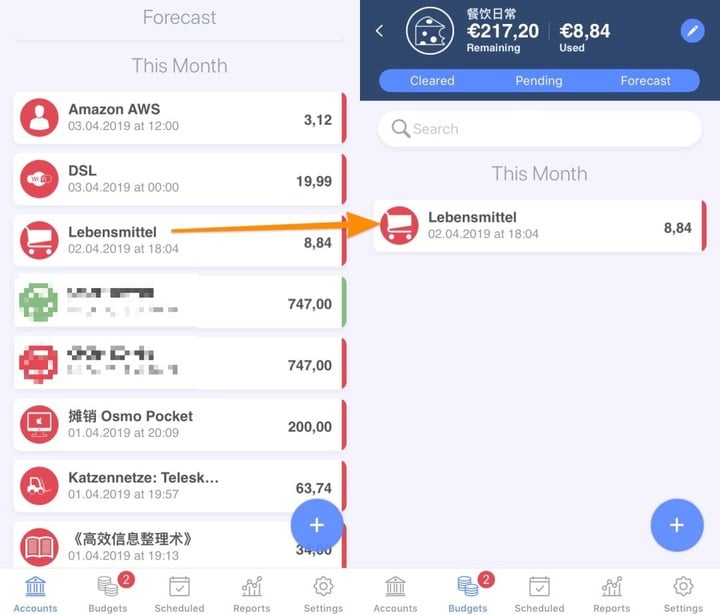

这笔消费因为满足了预算系统的全部过滤条件,所以会被预算所统计(👇看下图)。预算系统会从剩余预算额度中自动扣除这笔消费。

MoneyWiz 中高度自定义的预算过滤系统构成了整个预算体系的基础。

这一节是这篇内容的难点,也可以帮你快速评估自己的记账功底。如果完全不觉得头晕,能清楚的分辨出——账户(Account)、预算(Budget)、分类(Category)、标签(Tag)的区别,就算是基本过关了。

预算的其他设置

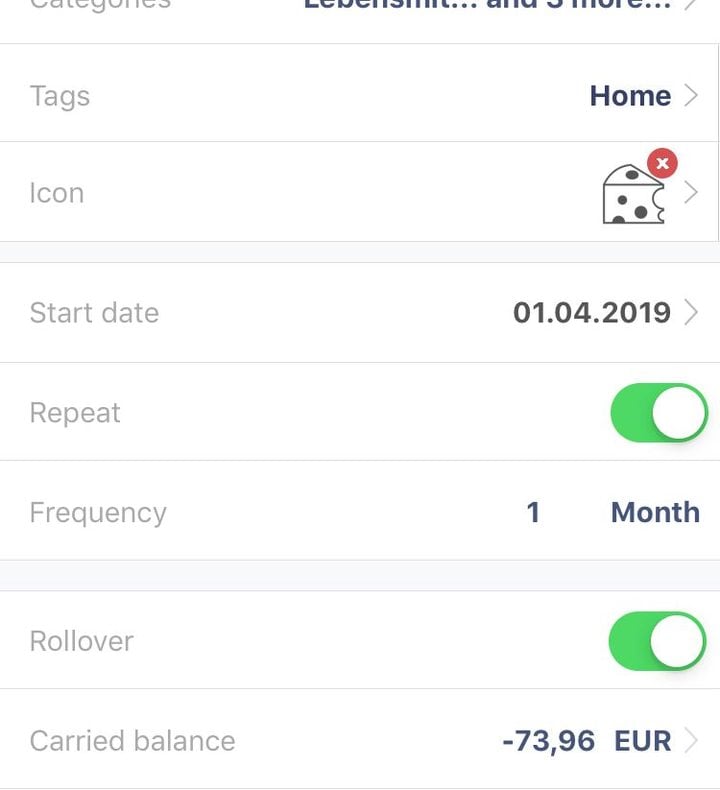

除了预算的过滤系统以外,还有一些其他设置选项,稍微解释一下,方便大家理解。

关于时间和周期的设置比较简单,着重解释最下面的 Rollover 和 Carried Balance(我是真不知道应该怎么翻译)。Rollover 可以把上一期的预算余额自动结算到下一期,这个功能非常重要,一定要开启,这涉及到前面所说的预算全覆盖、考虑波动原则。

开启 Rollover 以后,会给预算调整带来一点难度。如果我想要调高一点预算额度,前面每个月的预算都会被相应调高,并通过 Rollover 累计过来,这会导致很多问题。所以我会删除旧预算,重新设置新预算,但是这样一来 Rollover 就被打断了。所以我们需要设置 Carried Balance,把旧预算的剩余余额/超支一起考虑进来。

这两个功能解释起来还是相当抽象,建议大家多试试,用几次就明白了。

不同预算如何设置

在上一节的预算分类中,我建议家庭预算分为共同餐饮、共同居家、老公消费和老婆消费等几类。现在我们来看看这个分类应该如何在 MoneyWiz 中通过自定义预算过滤规则实现。

我们可以用标签做第一次过滤,再用开支分类做第二次过滤。看下图 👇

因为全覆盖和无重叠两个原则,需要我们在设置预算过滤规则的时候考虑全部的可能消费。

先看「全覆盖」,看分类的话,共同餐饮日常和共同居家日常对 Home 标签下的全部开支分类实现了监控。至于老公开支和老婆开支,本就是全部分类,也没有问题。

再看「无重叠」,不同类型的开支通过标签和开支分类实现了清晰的划分,正常情况下不会出现一笔交易被计入两次预算的情况。

但是这里有重点要注意,每条开支必须有且只有三个标签中的一个,多了少了都会出问题。少了,这笔开支不会被预算监控;多了,就会被计算多次。上手后可能需要习惯一下。这也是标签功能的一个代价吧,自由度太高了。

如果只是个人预算,只记录自己的消费,则大可不用标签过滤,只区分餐饮、购物和居家三类即可。

如何处理预算超支

首先强调一下,预算偶尔超支是完全正常的,不可避免的。我们三条标准的后两条,考虑波动和长线思维,就是为了处理超支而准备的。

大件消费、意外开支、消费周期都可能导致我们的预算超支。从处理方法上来看,主要有三个应对策略:

- 预算转移

- 提前准备

- 事后摊销

预算转移:我们前面把预算分成了几类,如果超支的只是其中的部分预算而且金额不大,我们可以把尚有盈余的预算额度转给超支的预算,实现整体的平衡。

提前准备:很多消费周期是可以实现预知的,比如双十一、春节。我们完全可以提前三个月降低预算水平,给双十一留出足够的预算空间。假如平时买东西每个月花 2000,那就砍到 1000,等到双十一的时候你就攒出了 5000 的预算额度。

事后摊销:有些大件或者意外开支很难提前准备,就必须采用事后摊销的策略。通过降低后面的预算,来把之前的超支补回来。比如我之前买了一台 iMac,事后总共花了 18 个月、每月摊销 100 欧,直到上个月才摊销完毕。在此期间,我把自己的购物预算从 230 欧元/月,砍到了 130 欧元/月。

现在我们来看看不同方法应该如何具体操作。

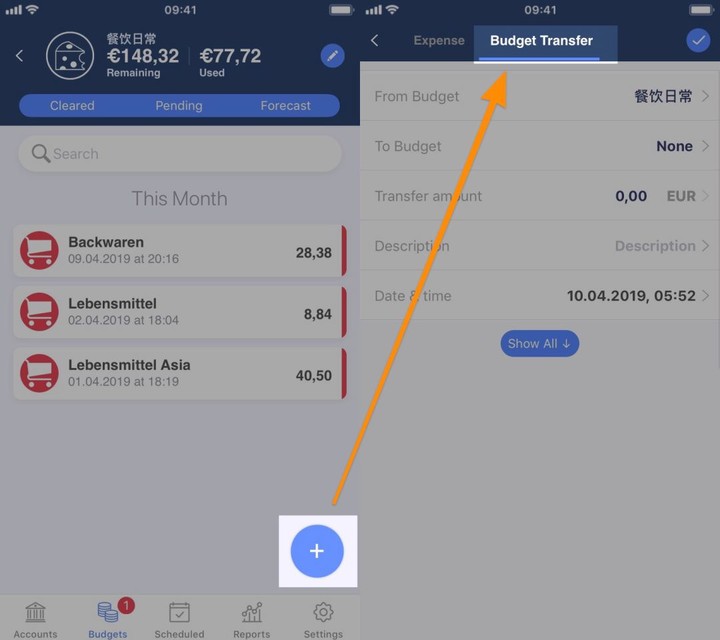

预算转移

如果只是个别预算超支,而其他预算尚有盈余,我们可以使用预算转移功能在不同预算之间转移预算,按照下图操作即可 👇

▲预算转移功能演示

开支摊销

事前准备和事后摊销本质上都归属于摊销策略,我就放在一起说了,道理是互通的。

摊销策略在记账上也有两种实现形势,一种适合少量的大件开支摊销,比如手机、电脑和家电等,特征是账目少、金额大;另一种则适合某一时间段的超支,比如我上个月回国一趟,就造成了这段时间的预算普遍超支,特征是账目繁琐。

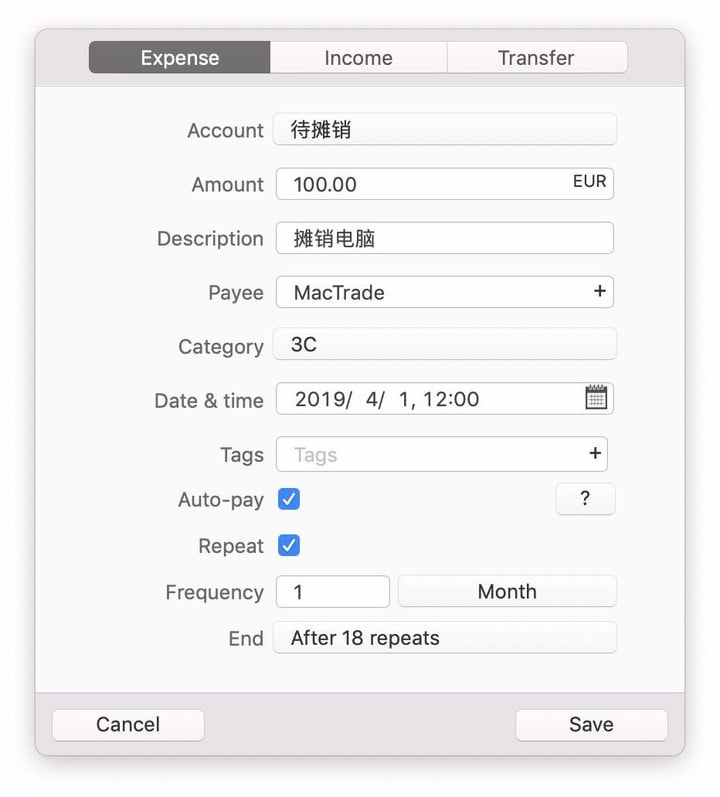

大件摊销

这里就以我之前买电脑为例,消费 1800 欧元,摊销 18 个月。操作步骤如下:

- 建立一个虚拟的「摊销账户」;

- 买电脑的开支不记录为开支,而记录为转账,转账到摊销账户,明细为「买电脑 ………」;

- 建立一个每月 1 次、共重复 18 次的周期账目,从摊销账户支出;

- 每个月到了设置好的时间,MW 就会按照设置自动记录一笔支出。

由于最初的开支被记录为转账,所以这笔大件开支在初始是不会对预算系统产生影响的。只有到了后面每月摊销的时候,才会被预算系统监控到,记录摊销。

下图是这个周期账的示例,每月重复 1 次,重复 18 次后会自动提示结束。

独立预算池摊销

大件摊销的方法只适合少量、高金额的开支,如果是一段时间密集消费导致的超支,这个方法是无能为力的,因为实在太繁琐。

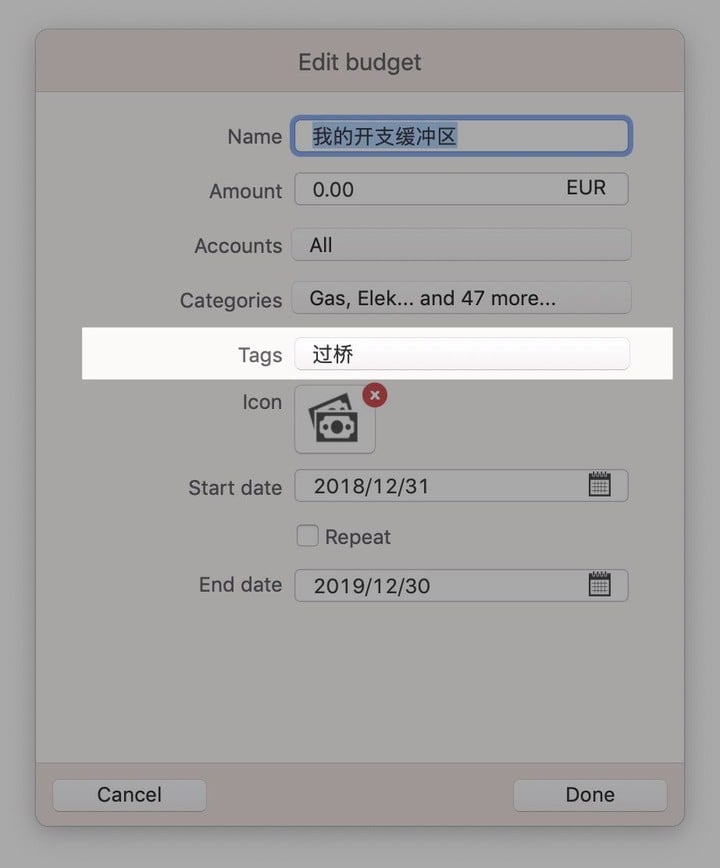

所以我又想出了第二个办法,单独设置一个预算池,这个方法我在财务自由实证 #1里面也提过。下面是当时的截图 👇

3 月回国了一趟,整个行程开销 1500 欧元左右,以我个人每月 230 欧元的预算来看是完全不能够的。如果不做处理,会导致未来很久个人预算都是完全超支状态,这就失去了参考意义,所以我对这部分的预算做了专门处理。

在这个情境下,原本超支的预算是「我的开支」,操作方法如下:

- 建立一个单独的「我的开支缓冲区」,预算设置为 0;

- 转移 2000 预算,我的开支缓冲区 → 我的开支;

- 每月摊销时转回部分预算,我的开支 → 我的开支缓冲区。

建立缓冲区之后转移 2000 预算,这样一来缓冲区剩余预算为 -2000,我的开支增加预算 2000,就把超支放在一个单独的预算池中。而缓冲区的数字就是之前超支待摊销的金额,一目了然。

但是这里又涉及到一个问题——如何处理无重叠原则?方法很简单,如果这个缓冲区本身不监控任何开支,只是作为一个指示作用的虚拟预算,也就不会对我们的预算体系产生任何影响。我是这么实现的,请看下面截图 👇

这个预算的技巧在于设置标签(Tag),我设置了「过桥」作为标签。但是实际上,我在记账开支的时候从来都不会使用「过桥」这个标签,所以整个预算并不会监控开支。

为什么要「无重叠」

在文初我们强调了「无重叠」原则,这主要是为了降低我们对预算的跟踪和统计成本。

比如下图 👇 是 MW 的预算界面,除了每一条预算本身以外,app 的最上方还会显示所有预算的使用情况,给用户一个快速直观的参考。但是如果预算过滤规则出现了重叠的情况,就会导致这个数字失真耽误我们的判断。

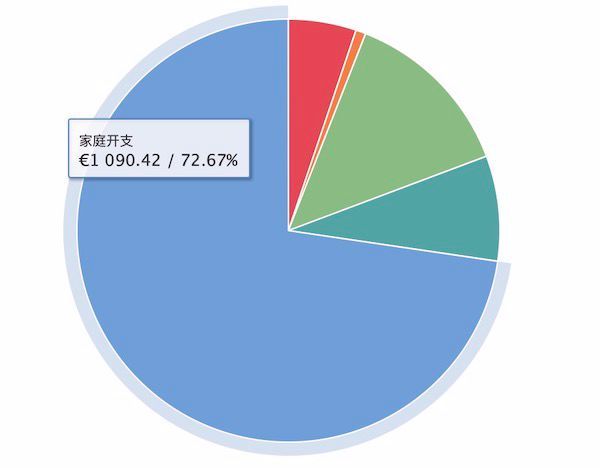

除此以外,还有一个非常有用的预算报表也需要「无重叠」原则的支持——预算分类对比(Compare Budget)。下面这张图 👇 就是 MW 生成的当月预算对比图,可以直观的看出不同预算开支的占比情况。如果预算出现重叠,对于分析统计也会产生不小的干扰。

总结

这篇内容偏长,估计写到这大家都已经忘了开头是啥了,我们来简单复习一下:

- 预算的意义在于指示「时间」,而不是用来限制自己。真正限制你的是生活本身。

- 规划预算需要考虑两个原则——全覆盖、无重叠,和三个标准——目标导向、考虑波动、长线思维。

- MoneyWiz 中的预算本质上就是一个高级的账目过滤系统,可以定义出很多高级的功能。

- 介绍了三种处理预算超支的策略和具体的操作演示。

预算规划本身是一件非常实操的工作,我们还是需要不断尝试、实践,仅仅看完我的这篇内容可能还是会觉得云里雾里的,不妨对照着 app 自己多多尝试几次。

文中部分插图来自:pixabay&Pexel

注:本文原创首发于微信公众号「也谈钱」,原标题《如何有效规划个人预算,从月光到储蓄率超过 60%》。AppSo 经授权转载,编辑:Panda。