App Annie 揭榜「全球发行商 52 强」,腾讯依然最赚钱

3 月 24 日,移动数据和分析公司 App Annie 发布了《2020 年度全球发行商 52 强榜单》及《中国厂商出海下载收入 30 强榜单》,为全球范围最具创新性和最为成功的发行商送出一份「成绩单」。

随着国内手游市场趋于稳定,在人口红利消失、产业增速放缓、版号监管严格等诸多压力下,越来越多的手游厂商瞄准了海外市场,纷纷走出国门寻找新的机遇。

线上发布会上,主讲人 App Annie 大中华区负责人戴彬,就分享了自己对于全球移动行业的独到见解,以及对出海游戏市场的深刻解读。以下为戴彬的演讲实录,AppSo 做了不改变原意的删减,希望无论是观察者或是从业者都能从中有所收获。

非常感谢各位今天抽时间跟我们一起来分享今年的 TPA 也就是 Top Publisher Awards 全球奖项颁奖活动。我也想借这个机会跟各位聊一聊,我们 2019 年对于全球移动经济的观察,特别是从数据分析的角度,跟各位分享我们的洞见。

App Annie 开创了全球的 B2B 领域的 App 市场数据分析垂直细分市场,这个细分市场在 App Annie 之前其实是不存在的。大家应该不陌生,在 2008 年的时候,苹果上线了它的 App Store,2009 年 App Annie 开始试水尝试做 App 发行商的数据分析。在 2010 年我们成立了公司,开始正式提供企业级的数据分析的服务。

全球发行商 52 强 & 中国出海 30 强榜单

我们先看一下几个榜单的发布,一个是 52 强发行商的榜单,这个榜单是根据 iOS 和 GooglePlay 综合的营收。

这里面最令人关注的是中国有哪些厂商入围,腾讯、网易、百度、FunPlus、IGG、阿里巴巴、紫龙,这些资深的一直在榜的公司;以及我们今年首次进入或者杀回到 52 强的莉莉丝、三七互娱、龙创悦动和友塔,这四家公司再次回来或者第一次进入到 52 强。

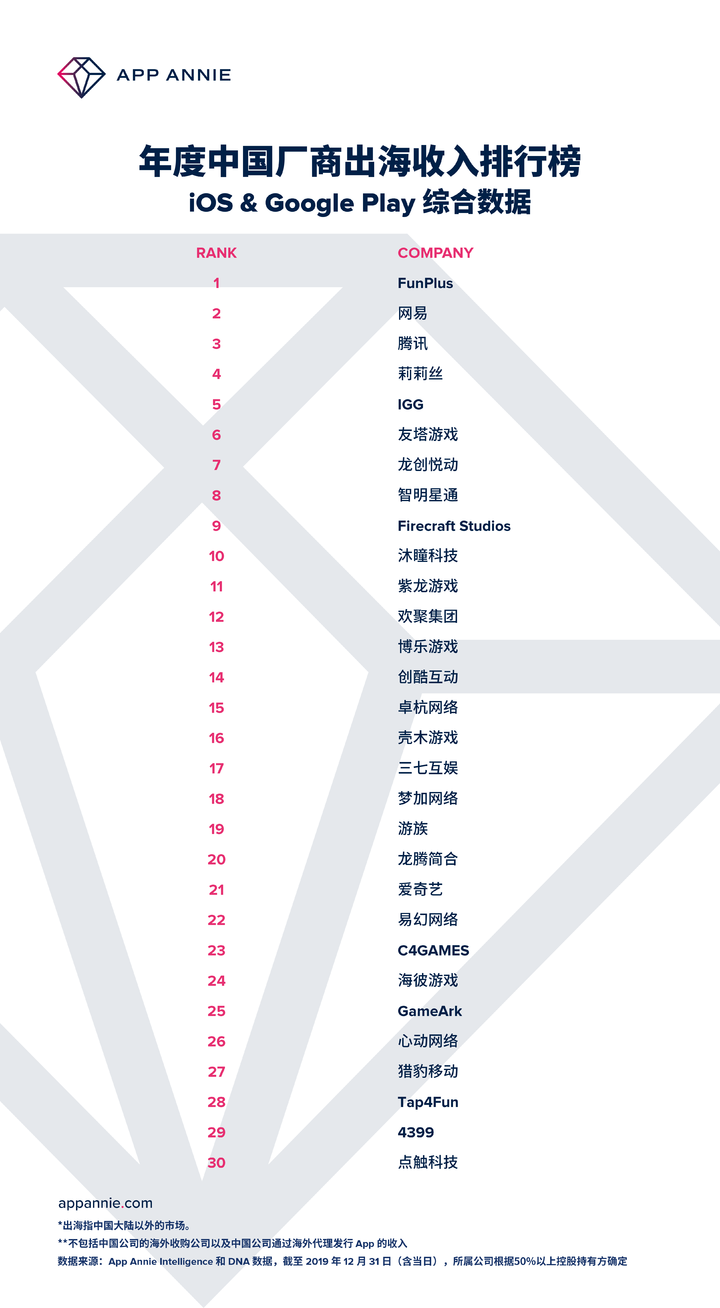

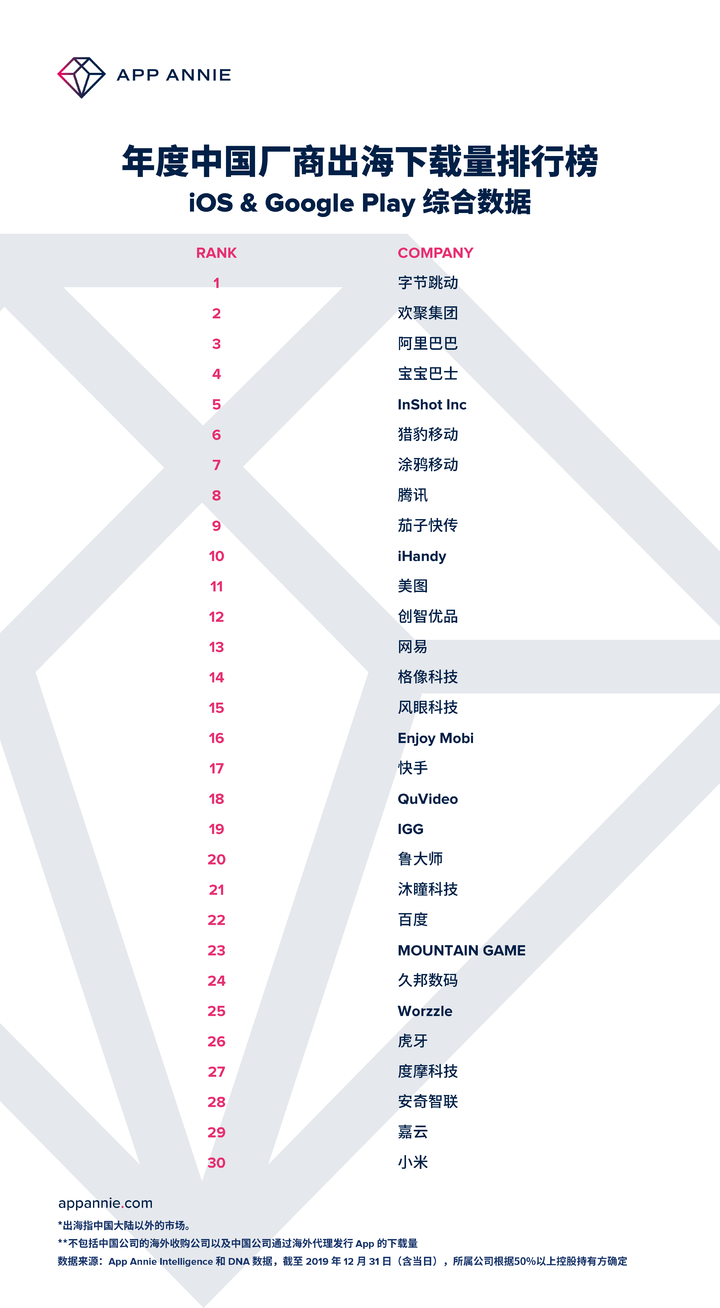

今年除了这个榜单之外,我们在过去的一年 App Annie 在中国区持续发布了出海的 30 强的榜单。也借这个机会来总结了一下整个 2019 年出海的情况,中国公司出海 30 家的我们从下载量和营收都来排了一下,这里从下载量我们就看到当然是以非游戏为主的,包括字节跳动 Tik Tok 为主的出海,以及所有上榜的这些企业。

下一个就是收入榜单。收入榜单里面我们看到有刚才 52 强获奖的公司。基本上也是以游戏公司为主。唯一的例外应该是原来只有欢聚集团,原来的 YY,只有 YY 他们海外的可以说回到刚才的泛社交、泛娱乐的品类。爱奇艺他们旗下也有游戏业务、非游戏业务。

2019 年全球全年的 App 市场回顾

我想从五个方面:一个是下载量,从下载量这个维度去看全球市场有什么情况;第二是用户的支出,包括 IP,也包括其他的方面,广告等等;第三个很重要的数据维度是用户的使用量,这个我会解释;第四个方面,我想从资本的角度来看一下,资本对于不同的经济是怎么看的,在科技这个范围之内;最后讲一讲,我们年轻一代,他们有哪些值得我们关注的表现和从数据上的一些观察。

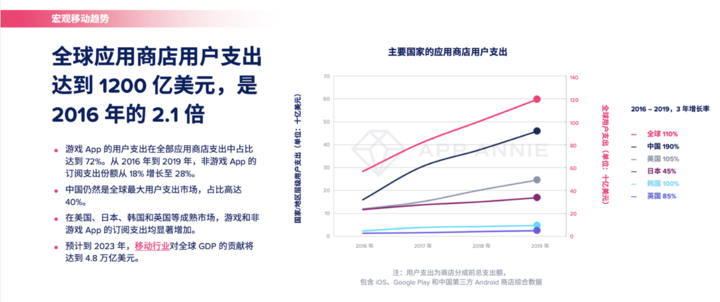

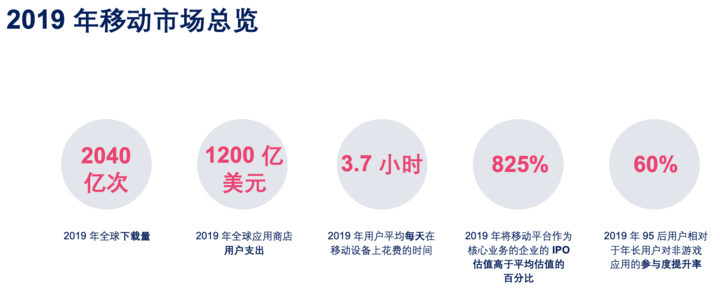

首先从下载量的角度,大家知道 App Annie 最早开始在 2010 年、2011 年就开始追踪全球的下载量情况。如上图所示,最上面这条红线是全球的量,目前还在增长当中,但是有一点点像抛物线的形状,开始接近顶端的感觉。我们看到它在 2000 亿出头的位置,2019 年定格在这样的点。

这个黑线则代表中国市场,从 2016 年到 2019 年增长的特别多,中国市场如此巨大,基本上达到了全球将近 50%,这是一个多么巨大的市场。这已经包括了对于中国的 iOS 和第三方安卓市场所有的下载量的整体估算。

另外一条 190% 的增长线,就是印度,这是除中国之外的或者海外下载量最大的一个市场,也是增长最快的一个市场。

这张是营收的图,是商店内的收入,包含 iOS、Google Play 和中国第三方 Android 商店综合数据。

首先会看到它的这个斜率是不一样的,跟之前的图不一样,这个更像是导弹发射的直指天空。最上面红色的是全球的营收,它的数字在 2019 年达到 1200 亿美金;第二个代表中国的黑线增长速度更快,两年达到 190%,占了全球营收的40%;再一个就是下面这条代表美国的灰色线,也是增长较快,105%,在三年之内翻倍了。

看完了这两张图大家就会问,为什么要看全球呢?中国有全球 40% 的营收和将近 50% 的下载量,这么大的用户,我们为什么要看海外?为什么要看全球?

简单来讲几个方面:

第一,我们看到中国占了全球 40% 的营收,但是还有 60% 毕竟在海外,这部分的营收也是我们不希望错过的部分;

第二,大家看到在下载和营收这两条线比较起来,大家会看到,中国从比例上来看,营收的比例还是没有下载量这么高。我们推算一下很容易得到这样一个结论,海外平均的 ARPU(每用户平均收入)值,获取用户的受益是更高的,特别是在这里的这几个高线市场,包括美国、日本、韩国以及欧洲这些高线市场,那里有更高的 ARPU 值,这是我们不愿意放过的一部分市场;

第三,海外的 App 经济它是更加透明、更加规范的竞争环境,也有更多的工具,比如通过 App Annie 帮助大家可以非常清楚的透视整个市场的情况。这些点都是我们应该去关注全球、关注海外的一个原因。也是我们中国的发行商已经在非常重视海外,甚至以海外为重点来部署自己的业务。最后我们要公布的榜单里面大家会看到。

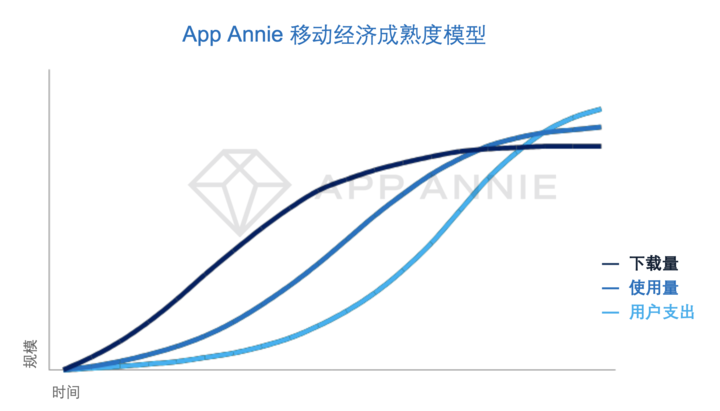

我想跟大家再拿出 App Annie 移动经济成熟模型跟大家说一下。

对于App Annie,我们跟踪了这么多年的移动经济的数据,我们发现把它提炼出来,总结出来以后,移动经济就是这样的一个模型,非常简单的一个模型。在任何一个移动经济,它可能是一个国家,一个区域市场,它可能是一个细分市场等等任何一个东西。我都可以近似的用这样的模型来表明它的成熟度。

比方说在一个经济体它开始进入到移动经济或者 App 经济开始的时候,腾飞之前,首先是它的下载量会有一个快速提升,下载量的提升势必会带来用户使用量的跟进。用户使用量等到了一定的程度之后,它势必就会带来一个营收的爆发,这是非常简单的一个道理。重要的是说,我们通过数据的分析和数据的跟踪,我们发现全球的 App 经济都是遵守这样的模型。

全球的移动经济 App 经济,它已经进入了后半场阶段,下载量基本上是直线往前冲的状态。如果我们在中间画一条线,左边是前半场,前半场有大量的用户红利可以去抓,下载的飙升是非常非常快的,同时用户使用也要增加,营收也在增加。但是到了下半场之后,就发现失去了一些像是用户的红利、人口的红利。下半场和上半场非常不一样的环境,需要我们用不同的方式去对待。接下来我会结合这样的经济成熟度模型来和大家一起分享,我们看到的不同的表现。

第三个方面,这个图形中间的使用量这条线,其中包括时长,包括付费用户。这里有一个数字请大家保持一个短期记忆,就是 3 小时 40 分钟或者 3.7 个小时。3.7 个小时是全球在用户平均每天使用手机的时间,3 个多小时不短了。

如果我们看一些国家的分布,我们看到绝大多数的市场都是每年在递增的。从 2017 年、2018 年到 2019 年,每年都是在递增,而且还挺高。

再一个,我特别想看一下到底哪个市场增长的很快(即标红的新兴市场),远远超过加起来平均值的市场是哪个市场。第一名是印尼,然后是巴西、印度。中国我们认为整体来讲不能说是一个新兴市场,而是一个成熟市场,特别是一二线城市。作为这样庞大的市场,中国拥有着很高的平均手机的使用时长。其次,我们看到韩国在海外成熟市场里面,用户用手机时长最长的一个市场。接下来可以看到后面每一个成熟市场的表现。

第四,从投资的领域,最近最关注的话题是疫情,疫情之下对于我们资本市场或者投资市场来说是非常大的打击。如果我们想去年的情况,去年的资本市场已经是比较冷淡,比较箫条一些。当我们回顾去年全球 IPO 的这件事情,我们发现一个很有意思的点,所有的科技公司的 IPO 我们分成:没有移动业务、移动是非核心业务、以及移动为核心业务,我们就发现这些大的 IPO 全部都是移动为核心业务的 IPO,包括阿里在香港上市,包括 Prosus- 南非那家很早投资了腾讯的公司,在荷兰分开来上市;再就是Uber的上市。大家看除了这三个巨无霸之外,还有很多它的原型大小代表它上市的规模,还有很多上市规模都是大于其他非移动业务的科技公司,这个就告诉我们在资本即将进入寒冬的时候,资本的市场对于不同的科技公司,他们的看法是很不一样的。以移动业务为核心的科技公司是最受去年资本市场来追捧的公司。

第五,大家还记得刚才请大家记住的 3.7 个小时,我为什么想记 3.7 个小时?因为这有一个 3.8 个小时,这是 95 后他们在这些 Top App 里面平均的使用时长,3.7 和 3.8 差多少?差 0.1 个小时,就是 6 分钟,6分钟有什么大不了的吗?大家不要小看 6 分钟,6 分钟是平均每个用户每天多花的时间,你把 6 分钟乘上整个用户基数,这是一个巨大的时间,95 后的用户比平均人口多花的时间。这里就提醒我们,我们要看一下 95 后的这些新生代,他们在使用 App 的时候,表现出什么不一样的点。他们是年轻人,他们会长大,他们会代表这个市场。

刚才从五个角度和大家一起分享我们对于去年整体的观察,总结来讲,海外市场我们要去关注,海外市场进入下半场,要有下半场的打法,海外市场因为它的用户使用度继续在提升,我们有理由相信海外市场的营收或者全球市场的营收将会继续走高,继续上升。移动业务为核心的企业更加受资本的追捧,至少在去年是这样的,以及我们大家一起看了 95 后的这个用户,他们更加碎片化的玩 App 的习惯,让我们需要持续去关注,对于整个行业会有什么影响。

接下来我们花一点点时间看一下游戏和非游戏这两个行业,有哪些值得我们关注的点。

首先看游戏,游戏在 IP 的营收里面占到全球应用商店的 72%,还是大头。App Annie 在 2016 年、2017 年发布的一个报告就指出这个交叉点,那个时候还没有这些现象级大的游戏。我们发现从 2016 年、2017 年这段时间,手游的营收快速超越了其他包括 PC,包括端游的游戏营收,而且整个差距是在不断扩大的,所以这让我们看到包括最近《使命召唤》等等,这些经典的端游搬到手游上面,而且都是挺成功的,这让我们看到手游这个市场它是在持续和其他的游戏扩大它的差距,逐渐会占领整个全球的市场。

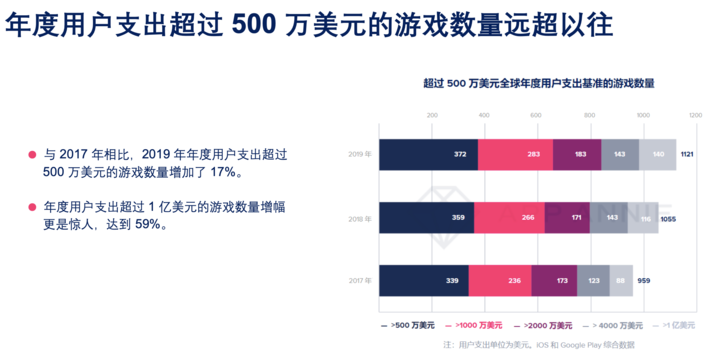

我们看游戏的时候,从两个角度。大家最关注的是营收,游戏营收有两个角度,第一个角度就是 App 应用类的收费。应用类收费增长的情况:从头部来看,我们发现年收入超过 500 万美金的这些游戏的增长速度非常快,游戏的数量增长 17%。另外超过一亿美金,之前还是挺少有游戏能够做到一亿美金的营收,但是过去的一年好像这个数字增长达到了 59%,数量的增长达到 59%,一亿美金俱乐部的游戏数量多了很多。

另外讲游戏营收一定要讲广告变现,特别是去年《弓箭传说》这个游戏出来之后,大家对于中度游戏的广告变现这部分的热情非常高涨。我们平台是实时监测这些游戏的 IP 营收,我们看到它的 IP 营收确实不错,当我们听说它的广告变现比例大的多的时候,要比 IP 更多的时候发现,我们意识到这确实是挺具有现象级的表现。不管怎么讲,手游的广告变现这件事情,行业界已经在关注了,只不过大家从两个角度去关注,我做 IP 为主的,我就专心做 IP,我做休闲为主,我就专注做广告变现。去年我们发现广告变现和 IP 这两个,并不是完全的矛盾。

从整体来看,预测到今年,也就是 2020 年全球移动广告支出会增长 26%,从 1900 亿增加到 2400 亿,这是整体量的增长,跟 IP 营收是一样的趋势。

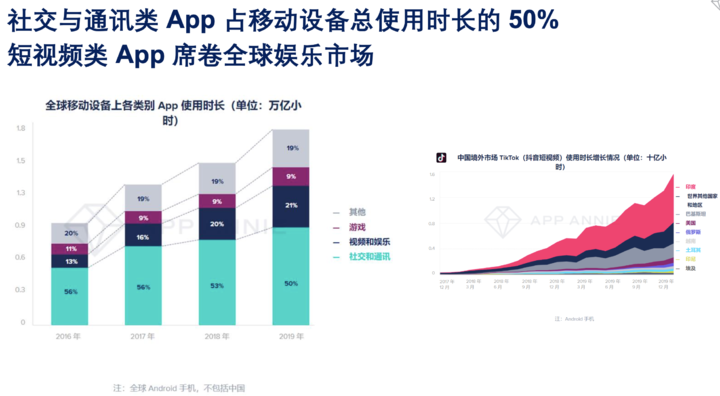

接下来我们讲讲游戏市场之外的情况。我们先看全球移动设备,我们以 Android 为例,游戏在 2019 年占到 9% 的总体时间。绝大多数的时间,中国用户花在微信上,海外用户放在 WhatsApp、Facebook 这些 App 上面。

第二类是视频和娱乐,视频和娱乐有哪些?基本上必须要说的就是抖音,还有在海外的 Tik Tok 为主的这些 App,它包括短视频,也包括长视频,也包括直播,也包括其他的娱乐 App,还有其他。我们看一下这个变化的趋势,首先,社交和通讯它的比例从2016年的 56% 变到了 2019 年的 50%,占到一半的市场份额。这增长最快的是视频和娱乐,大家可以回想一下,回忆过去这几年从直播,先有直播,然后短视频,在中国火了,把这个商业模式带到全球,我们在 2018 年的时候,还说过好几次,我们从 Copy to china 到 Copy from China 的变化。

直播短视频在全球的火爆,它的比例也从 13% 一直到 21%,这是一个非常明显的增长。它的增长势必要挤压其他的领域,受到挤压的最大的就是社交和通讯。其实现在完全把视频娱乐和社交通讯已经分不开了,他们都属于泛社交的概念里面。视频里面的直播、短视频、各种各样的做视频分享到社交圈里面,都有社交属性。我们看到下面的这两个领域已经在融合,它在融合的过程当中,用户的时间从下面转移到上面,这是非常正常的事情。

接下来这个市场会怎么变,视频娱乐对于整个社交行业的冲击会是怎么样,我们拭目以待。

说完了就看到游戏,游戏也是被挤压了,从 2016 年 11%,后面就 9%,对于我们游戏的行业来说是值得关注的。大家都意识到我们的竞争已经不是和别的游戏竞争,我们是和整个娱乐行业,整个社交,泛社交、泛娱乐行业的 App 在竞争,竞争用户的时间,竞争用户的注意力,特别是在用户的时间越来越碎片化的情况下,怎么来做竞争。95 后成为这个市场,他的时间更加碎片化,我怎么让游戏适应这样的市场变化,这也是非常值得关注的。

这里主要想切入到社交,刚才讲到视频、娱乐和社交形成了泛社交、泛娱乐的环境。在这个环境之下,我们知道特别是社交的领域,它是有巨无霸的,它是有非常强的马太效应,我一旦用了微信之后,没有特别的理由,我不会换另外一个社交软件。这个市场是不是不会动了呢,肯定不会这样。

首先这个比例有一个变化,我们看到在社交的市场被一些巨无霸垄断的前提之下,有一些细分领域的社交。这些细分市场领域的空白地带就有一些新的社交 App 出现,这个图里面讲到了 Nextdoor,美国的邻里社交,这个作为一个 App,是 Facebook 不太关注的细分市场。我们发现细分市场里面不断涌现社交的机会。

按下载增长速度来排,里面当然已经有一些像微信、抖音等等,我们是按照泛社交来排的,有很多我们熟悉的 App,包括探探等等。还有一些我想不见得那么熟悉,比如说 YOLO,YOLO 它在英美突破榜第一,它增长的绝对值,增加的纯量或者绝对值的量是最高的,在社交里面。这是不容易的。

就像从来没有人觉得 PVP 能够在日本成功,但是《荒野乱斗》就非常成功。后来就有吃鸡进来,吃鸡进来之后,我们发现 Zenly 和网易的游戏,用户的重合度是非常高的。日本的小朋友他们不愿意在家里连线,他们要约朋友在附近的一些咖啡馆或者找一个地来打《荒野》,这是我们没有想到的。这是一类从游戏影射回到社交 App,发现基于位置的社交,现在也是一个细分市场。