Uber 上市破发了,在排队 IPO 的独角兽们还好吗?

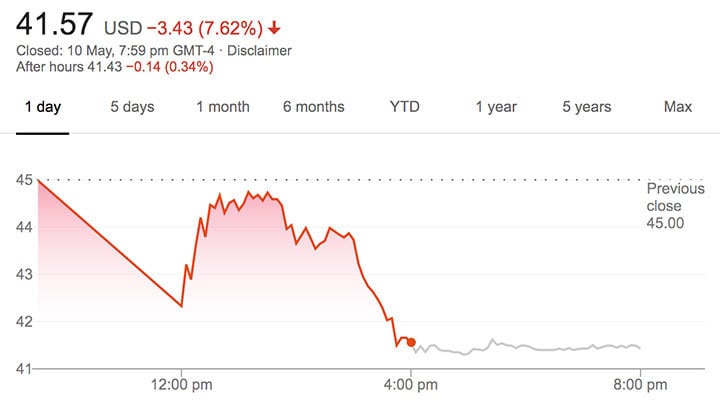

今天 Uber 上市了吗?这个持续多年的悬念终于在美国东部时间 5 月 10 日揭晓,Uber 以 45 美元的发行价登陆纽交所,交易代码为 UBER。

即使发行价已定在招股区间底部,Uber 依然没逃过破发,开盘报 42 美元,较发行价下跌约 6.667%,收盘于 41.57 美元,较发行价暴跌 7.62%,市值缩水至不到 700 亿美元,遭遇「开门黑」。

Uber 本次 IPO 创下两个「之最」:

- 融资规模 81 亿美元,是继 2014 年阿里巴巴以来美股最大规模 IPO;

- 上市估值 824 亿美元,成为自 2007 年 Facebook 以来市值规模最大 IPO。

或许还可以加上一个——最近十年争议最大的 IPO。作为全球最大的独角兽之一,Uber 受到的争议早已超出共享经济范畴,它的上市背后也是资本催生新一轮科技泡沫的体现。

成立 9 年,一分钱没赚

没有人会否认 Uber 是一家伟大的公司,即使它还算不上改变世界,至少改变了我们的出行方式。

2010 年,UberCab 在以打车难著称的旧金山上线,在手机上按几下就能叫来一辆奔驰 E 系列或宝马 5 系列,可以想象这给饱受打车难之苦的当地用户带来怎样的震撼。准确切中用户痛点的 Uber 很快迎来爆发,开始冲出美国,走向世界。

Uber 的商业模式很清晰,从每一笔订单中收取佣金。它还开创了一种新的运营模式,司机不必是专职人员,只要有车,有时间,都可以为 Uber 开车赚外快,也就是所谓的共享经济。

有需求,有用户,有商业模式,但 Uber 一直在亏钱。招股书显示其年亏损金额从 2014 年的 6 亿美元扩大至 2018 年的 30 亿美元。尽管亏损比率呈下降之势,但还是改变不了 Uber 赚不了钱的事实。

表面上看,Uber 是以模式创新和技术提升用车效率取得了对出租车行业的胜利,但在扩张的过程中,Uber 在大部分市场击败出租车其实靠的还是最简单的低价策略,尤其是在推出拼车服务后,Uber 的用车价格优势更明显。

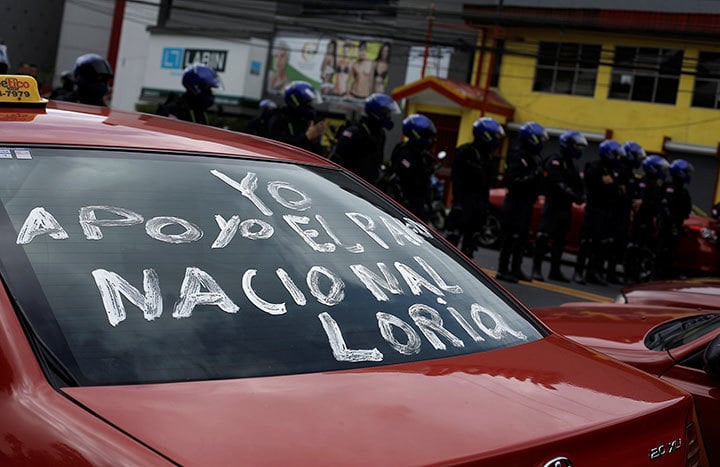

▲2016 年 8 月 9 日,哥斯达黎加圣何塞,当地数千名出租车司机用车阻塞道路,抗议 Uber 对出租车行业的冲击。 图片来自:视觉中国

大数据、智能调度等并不足以成为 Uber 的「护城河」,一遇到同样烧钱不眨眼的对手,Uber 也顶不住,在中国输给滴滴,在东南亚输给 Grab,在俄罗斯输给 Yandex 就是证明,而退出几个人口众多的市场也让人对 Uber 的前景心存疑虑。

更何况,追根到底,虽然 Uber 改变了打车的模式,做的却还是打车市场的存量生意,并没有创造新的市场,原来不打车的人,有了 Uber 也未必有需求,就算有,很大可能也只是推广初期被新户补贴吸引过去「薅羊毛」的非刚需用户,本质还是烧钱。

尽管这两年 Uber 也在外卖和自动驾驶上积极布局,但网约车仍是其收入的主要来源,2018 年贡献了总营收的 83%,这意味着 Uber 离盈利还有相当长的距离。

靠融资维持运营,以利润换用户,再用流量换取新的融资,这种模式在与 Uber 同期或之后出现的明星创业公司中都能见到,美团先后熬过了「千团大战」和「O2O 大战」,滴滴在网约车补贴上的大手笔连 Uber 都吃不消,摩拜和 ofo 还没熬过共享单车大战就已两败俱伤,说三年到五年内坚持补贴的瑞幸已经在准备 IPO,Airbnb 在成立 9 年后才实现盈利……

这些公司赶上了智能手机和移动互联网浪潮,在商业模式上有所创新后,很多连怎么赚钱都没想明白就已大肆扩张,有时候不免让人疑惑这些公司是打算赚用户的钱还是投资人的钱,彭博社专栏作家 Matt Levine 就吐槽说「所有上市的大型科技公司真正的钱都是在 IPO 之前赚到的」。

Uber 会是下一个网景吗?

如果说网景公司 1995 年的 IPO 是千禧年互联网泡沫的导火索,这家以浏览器起家的公司开创了不盈利也能让华尔街投资者买单的先河,2012 年 Facebook 上市时被认为是互联网泡沫的再现,那么 Uber 就是把烧钱换增长的模式发挥到极致的代表。

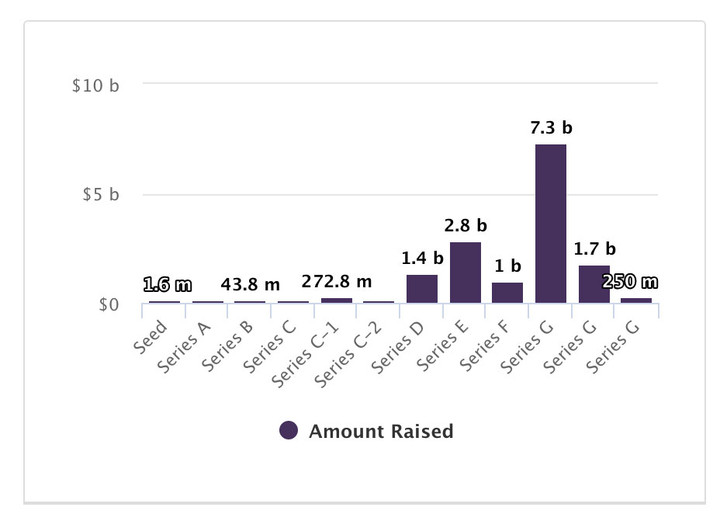

▲ Uber 融资时间表 图片来自:craft

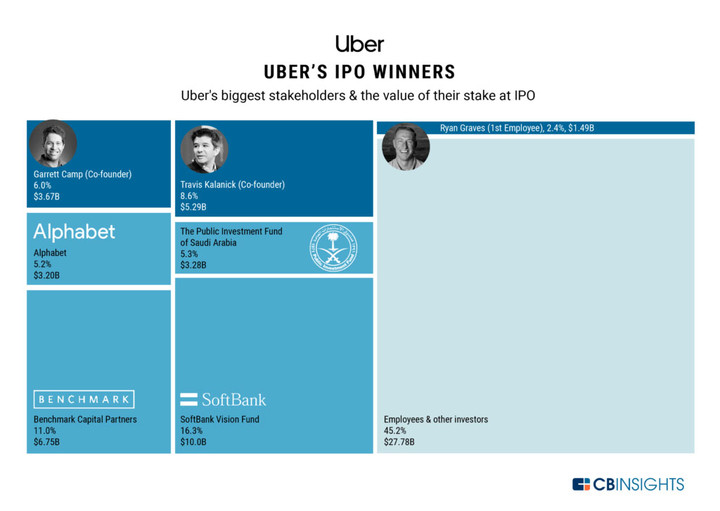

近 10 年来,先后有超过 90 个投资方为 Uber 注资,从投资机构 Benchmark 到 Alphabet、微软等大企业,再到艾希顿·库奇这样的名人,Uber 几乎把市面上所能融到的钱都融了个遍,融资总额超过 200 亿美元。

烧钱换增长固然能给投资人交出漂亮的数据,但弊端也很明显,一旦过了高速发展期,不可避免将面临增长放缓,Uber 还没找盈利方式,已经面临这一难题。

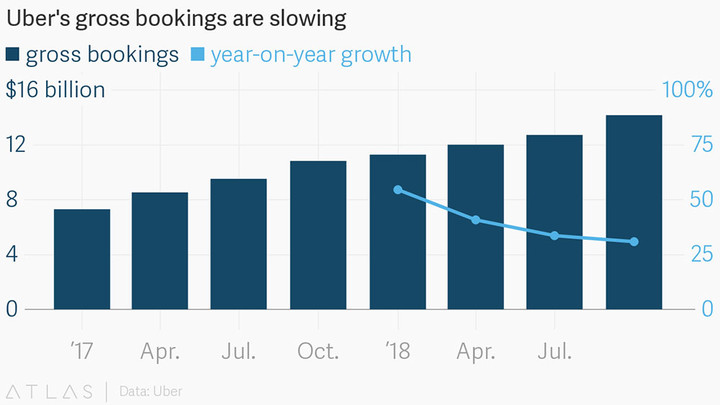

▲ Uber 每季度订单总量及同比增长变化 图片来自:QZ

2018 年第四季度 Uber 录得收入 30 亿美元,环比增长仅 2%,比上一年度同期增长 25%,但第三季度其收入同比增长还有 38%,第二季度更是高达 63%,增速放缓非常明显。

衡量 Uber 业绩的另一个重要指标订单总量的情况也不容乐观。Uber 各项业务在 2018 第四季度一共产生了 142 亿美元的订单总量,同比增长 37%,第一到第三季度这一数据分别为 55%、42% 和 34%。

与此同时,Uber 的融资已经进行到 G 轮, 其体量之大已经很难再从一级市场获得资金,加上大量 VC 们退出套现的迫切需求,上市已是如箭在弦。

连 Uber 都破发,在排队 IPO 的独角兽们还能好吗?

不过,投资方想要从 Uber 的上市中获利并不容易。

根据彭博社 2016 年的报道,Uber 当时在一轮私募融资中的估值为 625 亿美元,每股定价 48.77 美元。3 年后,Uber 上市估值为 740 亿美元,股权充分稀释(包括股票期权等)后的价值为 824 亿美元,但发行价为 45 美元,也就是说市值虽然涨了三分之一,但投资者手中的股票却贬值了。

▲ Uber 上市后获利最大的股东们 图片来自:CB Insights

如果你三年前买了 Uber 股票,你并没有盈利;如果你是三年前获得股票的员工,你并没有变得特别富有。

——彭博社专栏作家 Matt Levine

更不用说参与去年最后一轮私募融资的投资方了,当时 Uber 760 亿美元的估值比 IPO 还高,要想退出获利恐怕还有得等。

事实上,从去年开始,一级市场要找二级市场接盘已经没那么容易。

2018 年的科技股上市潮中,「破发」、「流血上市」成为关键词,其中不乏腾讯音乐、Sonos、小米、爱奇艺这类规模较大的 IPO,如果只看中概股,情况更是惨不忍睹。统计显示,去年赴美、赴港上市 17 家中国独角兽企业中,破发的就有 16 家。

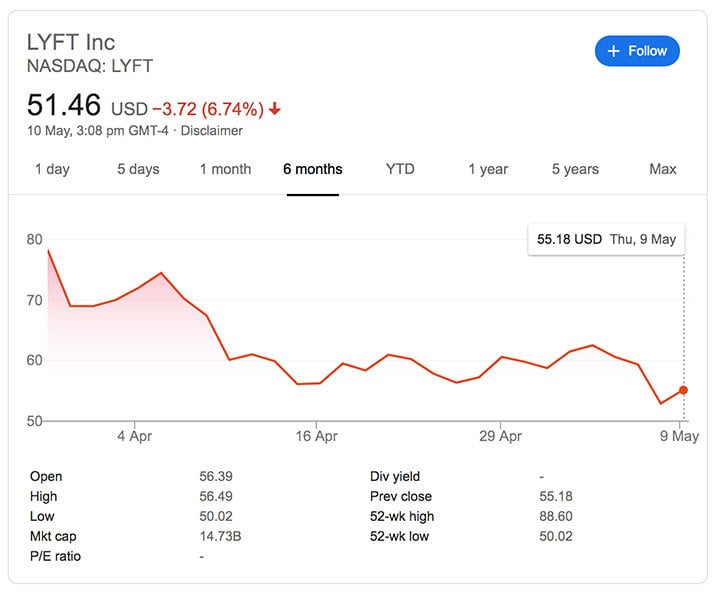

今年排队上市的明星企业更多,但 Uber 的死对头 Lyft 作为打头阵选手,上来就给后面的独角兽们泼了一盆冷水,上市次日即跌入技术性熊市(下跌超过 20%),上个月 Zoom 上市首日暴涨也说明市场对具备盈利能力的明星企业的强烈需求,对光有规模却不能赚钱的科技公司耐心越来越小,Uber 以接近招股区间底部的价格上市已显示其谨慎态度,但还是没能守住招股价。

如果说 Lyft IPO 是今年独角兽行情的风向标,那么超级独角兽 Uber 上市后的表现就是科技股牛市的试金石。

Uber 上市前,科技行业企业家和数据公司 Sageworks 创始人布里安‧汉密尔顿(Brian Hamilton)警告说:

Uber 基本上是 Lyft 2.0,模式优越,收入不断增长,但它仍在巨额亏损。如果你买 Uber 的股票,你实际上是在买牛市行情,而不是买一家公司。

Lyft 上市后惨淡的表现已让今年的科技股 IPO 前景笼罩上阴影,倘若 Uber 也无法扭转股价颓势,这对一大批类似公司甚至整个互联网行业来说可能都不是好消息。

题图来自:视觉中国