三只松鼠等了 2 年终于要上市了,两次 IPO 失败的问题出在哪里?

事不过三,两次冲击上市失败后,三只松鼠终于看到了登陆深交所的曙光,其招股意向书显示三只松鼠将于 6 月 12 日在深交所创业板挂牌交易,计划发行 4100 万股,每股定价 1 元。

提到三只松鼠的上市进程,几乎每篇报道都会加一个定语——一波三折。从 2017 年 3 月递交 IPO 审核至今,这个网红零食品牌已经两次被证监会拒之门外:

- 2017 年 3 月第一次申请,同年 10 月,三只松鼠主动提出中止审查;

- 2017 年 10 月底第二次申请,,同年 12 月证监会以「尚有相关事项需要进一步核查」为由取消对三只松鼠上市申报审核;

- 2018 年 6 月 25 日,证监会网站显示三只松鼠正进入 IPO 排队阶段;

- 2019 年 5 月 16 日接受上会审核;

- 2019 年 5 月 17 日,成功过会。

不生产零食的零食品牌

起步于淘宝的三只松鼠被看作是「淘品牌」的代表之一,2012 年在坚果炒货类零食兴起之时,三只松鼠凭借碧根果这一冷门单品加上大手笔的广告脱颖而出,彼时正逢国内网购飞速发展,踩对了风口的三只松鼠「互联网坚果第一品牌」的形象就此树立。

不同于传统食品公司,三只松鼠并不负责食品的生产或加工,而是靠包装和 IP 打造市场认知度,产品则由代工厂提供,本质上是做「贴牌」生意的销售商,所以也被戏称为「吃货搬运工」。

这种轻资产模式节省了大量生产成本,但弊端也显而易见。由于三只松鼠并不能对原料的品质进行很好的把控,此前已经多次出现食品质量问题,2017 年 IPO 期间就曾被国家食药监总局通报开心果霉菌超标,尽管三只松鼠在招股书中强调已建立了「全面的质量控制体系」,但近年来有关三只松鼠零食变质、吃出虫子的投诉和报道仍时不时见诸报端。

三只松鼠也意识到问题的根本在于对上游企业把控力较弱,招股中提到拟将本次募集资金投入检测工厂建设及云质量信息化平台升级,将检测链条延伸至产业链上游,逐步实现入库产品全环节检验以及全流程的透明化管理。

业界普遍认为,导致三只松鼠 IPO 屡屡失败的主要原因正是食品安全问题,这也是食品企业的大忌,一旦出现负面消息,企业的股价无疑将受到重挫,投资者对于三只松鼠可能会有所顾忌。

高毛利低净利,三只松鼠的钱都花哪儿了?

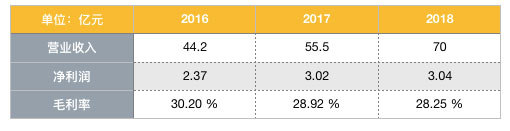

尽管属于轻资产运作,但三只松鼠的利润并不高。招股书显示 2016-2018 年度,公司毛利率分别为 30.20%、28.92%、28.25%,属于行业平均水平,营业收入分别为 44.2 亿、55.5 亿、70 亿,然而其净利润率却只有 4%-5%,造成这种反差的原因在于其高昂的营销费用上。

三只松鼠包括推广费用在内的销售费用占总营收比例一直在 20% 左右,2016-2018 年期间推广费虽然占比呈下滑之势,但实际支出却是在不断增加,从 1.24 亿攀升至 1.45 亿,几乎是净利润的一半,包装费用在销售费用中的占比也一直在 12% 以上。

平台服务费亦是支出大头。作为一个互联网品牌,三只松鼠高度依赖天猫、京东、唯品会等第三方销售平台,2018 年其平台服务费占销售费用 17%。虽然从 2016 年起三只松鼠开始通过线下投食店、阿里零售通平台、松鼠联盟小店等形式拓展线下零售市场,也开发了自己的 app,但第三方电商平台依然是其主要销售渠道,尤其是天猫,2018 年三只松鼠超过 7 成的主营业务销售收入来自天猫。

IP、推广和线上销售是三只松鼠的主要特征,也正是这几方面的开销吃掉了三只松鼠大部分利润。

与推广费用形成鲜明对比的是三只松鼠在研发方面的投入基本可以忽略不计,2016-2018 年研发支出的营收占比分别为 0.27%、0.30%、0.48%。考虑到三只松鼠几乎不参与食品的生产过程,研发投入少并不奇怪,而且大部分研发人员主要进行的还是周边产品的开发和设计,但是在产品缺乏技术含量且同质化较高的情况下,一味地忽略口味、质量这些立足之本,不禁让人怀疑是否有些本末倒置。

一波三折的 IPO 闯关成功后,对三只松鼠的考验可能才刚开始。

题图来自:Unsplash