为什么可口可乐和百事可乐都不太愿意卖可乐了?

长久以来,可口可乐和百事可乐一直是碳酸饮料或可乐的代名词,然而这门生意已经越来越不好做了。

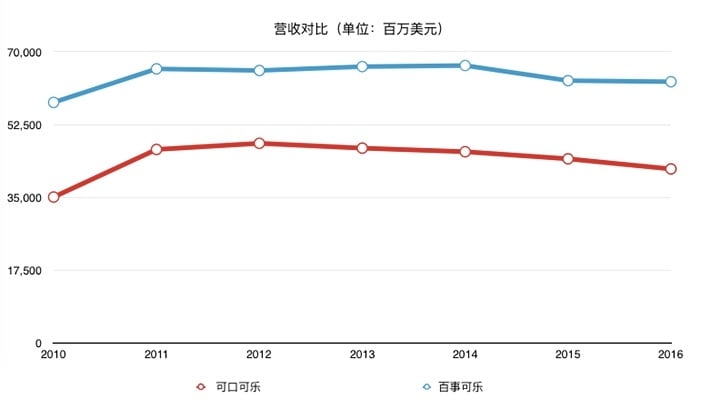

在最新一季财报中,可口可乐的营收下滑至 91.18 亿美元,同比减少 11%,连续四个季度出现下降。

(根据各公司财报整理)

百事可乐情况要好一些,本季度营收 120 亿美元,比去年同期增长 1.6%,但他们最经典的品牌百事可乐已经不再是营收的最主要来源,2016 年仅贡献了 12% 的营收。

有人说,碳酸饮料正在成为新时代的烟草:世界卫生组织和各国的食品药品局等机构建议减少对此类饮料的饮用,避免摄入过多的糖分;为了降低人们对碳酸饮料的购买欲望,美国一些地方政府开始对其征收“汽水税”(Soda Tax)。

尽管可口可乐和百事可乐依然是饮料业的两大巨头,但碳酸饮料风光不再却是难以改变的事实。

碳酸饮料失宠,可口可乐和百事可乐业绩双双下滑

碳酸饮料引领了饮料行业几十年后,如今却成了该行业的一大困扰。曾经靠着苏打赚得盆满钵满的饮料公司,绝望地发现可乐已经不再是他们的招财树了。

2016 年美国的碳酸饮料销量减少了 1.2%,连续 12 年出现下滑,人均消耗量也跌至 31 年来的新低,而美国正是可口可乐和百事可乐最大的市场,两家巨头受到的冲击也直接体现在了财报中。

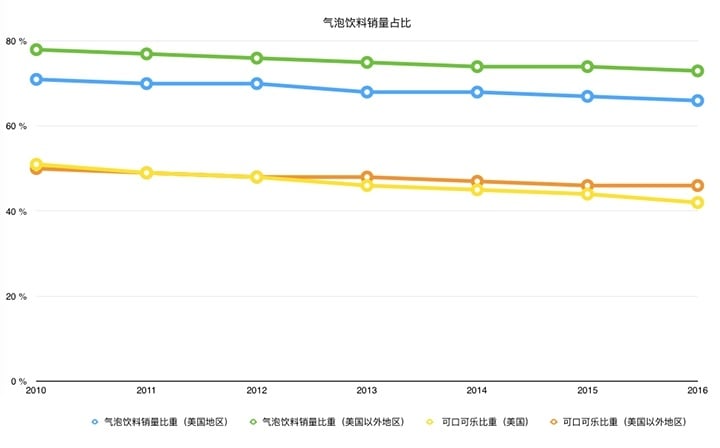

(根据各公司财报整理)

最近几年,以可乐为首的碳酸饮料依然是可口可乐的主要收入来源,但它对公司的整体业绩贡献正在缩小。2010 年时,可口可乐品牌(包括经典可乐、零度可乐等)占据了一半的销量,但到了 2016 年,这一比例已经减小至 46%。而从 2016 年第一季度开始,其气泡饮料的销量就开始停滞不前。

(根据各公司财报整理)

百事可乐对碳酸饮料的依赖则要小一些,去年其可乐产品的营收比已减少至一成左右,但业绩也并不好看,最近三年的营收一直在下降。

(可口可乐气泡饮料与非气泡饮料增长对比,根据财报整理)

值得一提的是,碳酸饮料的销量在下降,但它在美国市场的销售额倒是出现了增长,去年达到了 806 亿美元,增幅为 2%。这主要是由于可口可乐等采用了更小容量的包装,拉高了单价所致。但这并不是什么好消息,因为这也从侧面反应出消费者减少碳酸饮料摄入的倾向。

传统可乐不好卖了,但可口可乐和百事可乐并没有放弃治疗

尽管碳酸饮料前景黯淡,但以此起家的可口可乐并不想轻易放弃这一业务,毕竟碳酸饮料仍占据了该公司超过七成的销量,其中可口可乐系列的比重在最近三年都保持在 45% 左右。

(绿瓶的 Life 系列并不受消费者待见,图片来自:Marketing Week )

为了迎合消费者对健康的追求,可口可乐在碳酸饮料上采取的做法是减少糖分。他们先后推出了健怡可乐(Light/Diet)、零度可乐(Zero)、可口生活(Life)等主打低热量的产品。

然而,这些新产品并没有成为可口可乐的救星,近年来除了零度可乐表现尚可外,另外两个品牌的销量都不尽如人意,健怡近 15 年来在美销量下滑幅度高达 27%,远高于高糖高卡路里的饮料。

至于主打天然健康的可口生活,同样无法打动消费者,近期已经从英国和澳大利亚的超市悄然下架,可口可乐也表示这一品牌将逐渐撤出市场。

(图片来自:Market Watch)

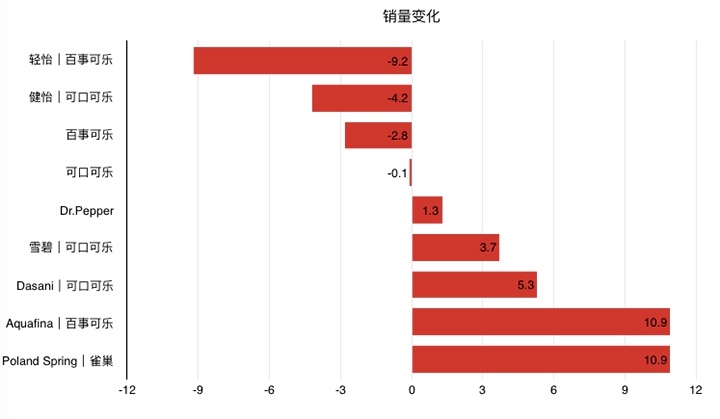

百事可乐也在低热量方面下功夫,推出了对标健怡的“轻怡可乐”(Diet Pepsi),但效果同样不理想,2015 年轻怡的销量下滑了 5.8%,2016 年降幅更是高达 9.2%。

厂商这么努力,为什么消费者还是不愿意买单?归根到底还是健康因素,现在的消费者可没那么好糊弄了。

这些打着健康旗号的饮料,热量降低了,但含糖量并不低。以“可口生活”为例,虽然采用了来自天然植物的甜菊糖,但一罐 330 ml 的可乐就包含有约 22 克糖,已经接近世界卫生组织建议的每日 25 克的糖分摄取量。

(图片来自:Natural News)

而百事的轻怡可乐采用的阿斯巴甜,近来年则因可能致癌或导致胎儿早产等问题饱受争议,为此百事一度改用了蔗糖素,还开发了无阿斯巴甜的版本,无奈众口难调,消费者要么抱怨不习惯换了代糖的口味,要么认为不添加代糖的轻怡太难喝。

为了强调健康属性,两家公司都不约而同地选择了改名,分别将旗下的“Zero 零度可品可乐”和“百事可乐极度”(Pepsi Max)改名为“Zero Sugar”。

(图片 来自:Cokecce)

零度可乐改名的效果还不错,去年业绩增长了 6%。百事的 Zero Sugar 由于是今年年初推出的,目前仍未有具体数据。

不卖可乐改卖水

低糖低热量仍无法给予消费者想要的健康,但水却可以。这也就是为什么在碳酸饮料销量每况愈下之时,瓶装水却迎来了爆发期。

2015 年瓶装水的市场规模就已经超越了碳酸饮料,并且保持着每年 15%-20% 的高速增长。两家饮料巨头自然也懂得审时度势,既然碳酸饮料卖不出去,那就卖水吧。

(图片来自:可口可乐官网)

可口可乐和百事在瓶装水市场的布局,最初以平价饮料为主,如在中国销售的冰露,面向日本市场的 I LOHAS 以及在全球销售的运动饮料 Dasani(该品牌在不同国家有不同名称,如 Aquarius、Bon Aqua 等)。

近几年瓶装水也的确成为可口可乐糟糕的业绩中为数不多的亮点,2015 年其瓶装水业务增长了 8%,去年北美区的瓶装水销量增长了 8%,亚太地区的增幅高达 12%,本季度全球也有 3% 的增长。

(美国市场各类饮料销量变化,根据 Beverage Digest 数据整理)

百事可乐的纯净水品牌 Aquafina 已在瓶装水市场占据了相当可观的份额,是该公司 22 个“十亿美元品牌”之一。百事在财报中并未透露瓶装水的具体销量,但根据去年的财报,含有谷物、水果、蛋白及水、无糖的茶这一类“每日营养品”贡献了全年 25% 的净营收,是百事可乐的两倍之多。

然而,相比于碳酸饮料,瓶装水的利润较低,而且也很难在口味上做出差异化,于是两家都不约而同地盯上了利润更高的高端水市场。

可口可乐动作更快,在 2014 年重金打造了 Smartwater 纯净水,价格几乎是普通瓶装水的两倍,借助詹妮弗-安妮斯顿等大牌明星代言,可口可乐的策略收效甚佳,Smartwater 目前已经占据了美国高端瓶装水市场 45% 的份额。

百事则在今年 2 月推出了对抗 Smartwater 高端水品牌 Lifewtr,不仅请来了多位设计师精心绘制了瓶身图案,还在超级碗上购买了 30 秒的黄金广告时间,足以见其对高端水的重视。由于面世不久,目前 Lifewtr 在市场上的表现还不得而知。

两家公司的转型已经初见成效,来自“Beverage Industry Magazine”(饮料行业杂志)的数据显示,截止至 2016 年 5 月,在美国瓶装水市场中,除去零售商贴牌的产品,依然是卖得最好的依然是可口可乐和百事的瓶装水,占据了近 20% 的市场份额。但他们还面临着来自雀巢的竞争,后者拥有北美瓶装水市场 23% 的份额。

当可乐越来越不受欢迎时,Smartwater 和 Lifewtr 有望成为下一个可口可乐或百事可乐,或许在未来,我们不会将可口可乐与百事可乐这两个品牌与碳酸饮料联系在一起了。

题图来自:Wallpaperup