年轻人需要买保险吗,怎么买?这里有一份避坑指南

虽然国人对「保险」一词一直有不小的阴影,总觉得保险都是「智商税」,不过这两年大家的观念有了不小的变化,尤其是年轻一代对保险已从抗拒变为主动了解。一来国内保险行业规范了不少,二来也是受大量互联网保险平台的影响,获取保险信息和购买保险的门槛降低了不少,这从保障角度来说无疑是好事一桩。

不过,此前我们觉得保险有坑,很大程度上也是因为其晦涩难懂又且多达上百条的条款,名目繁多的种类亦让人不知从何下手,一知半解中也就难免被业务员忽悠。那么作为新时代的青年,保险到底该怎么买,才能只买对的,不买贵的?我们整理上世面上常见的保险类型,为大家做一个整体的介绍,但是不推荐任何具体的保险公司或产品,不夹杂私货,请放心食用。

懒人目录

- 为什么要买保险?

- 医疗险哪些需要买?

- 寿险是什么?

- 理财险该不该买?

- 总结

为什么要买保险?

首先,对于想买保险的人,有个概念我们必须先讲清楚,保险最重要的作用是抵御风险而不是理财,如果你是抱着「花了钱不能亏本」的心态买保险的,本文大概不适合你,想理财的朋友请阅读我们另一篇文章:《只会把工资存余额宝?学会这 6 个技巧,让你走出新人理财第一步》

厘清保险的本质后,我们再来谈为什么要买保险,这个疑问多半发生购买在商业医疗险的时候,毕竟我们大部分人都已经有医保了,为什么还要「多此一举」?

▲ 某款重疾险所提供的保障

「一分钱一分货」这个道理大部分时候是适用的,比医保贵上许多的商业保险,自然在保障范围上比前者大很多,例如医保会有指定的用药,进口的医疗器械大多也不能通过医保报销,但可以由商业保险进行报销,换句话说,商业保险是医保的补充。大病的医疗费对于许多人都是难以承受之重,「因病致贫」的案例数不胜数,商业保险则能让我们在饱受病魔折磨的时候,不必为医疗费忧心,或至少减轻我们的生活负担。

该买哪些保险?

这几年「因病致贫/返贫」的话题颇受关注,电影《我不是药神》的走红更是引发了大众的焦虑情绪,因此医疗险是很多人在配置保险时的首选险种,我们常见的有百万医疗险、重疾险、防癌险几种,其中百万医疗险和重疾险是如今的热门险种,我们也会着重介绍。

百万医疗险

百万医疗险应该是这两年保险界的「爆款」,顾名思义,就是保额达到或超过一百万的住院医疗保险。目前许多保险公司都推出了此类产品,虽然每家的产品都有所差别,但大体的功能是类似的,以网红 「尊享 e 生 2017 版」 为例,被保险人有三种情况可获得理赔:住院医疗、特殊门诊、恶性肿瘤(即重疾)住院及门诊,且用药不受限制:自费药、进口药、靶向药均能报销。

这种保险之所以受到欢迎,主要在于低廉的保费——只要几百块,这大大颠覆了我们对保险价格不菲的固有印象,并且购买也非常方便,微信、支付宝或保险公司官网均可购买,没有中间商赚差价。

在火爆的同时,百万医疗险受到的争议也不小,批评它空有噱头,对它的保障效果持怀疑的大有人在,个人认为这是比较偏激的观点,但百万医疗险存在的一些「坑」的确是我们在购买前需要搞清楚的:

不保证续保——这是百万医疗险与重疾险的最大不同,不保证续保意味着保险合同到期后,你有可能无法继续购买该产品,一般有两种情况,一是产品停售了,二是投保人由于年龄、身体状况等原因,达不到投保要求,到时候想给保险公司交钱人家都唯恐避之不及。

不过,根据我国相关法规,短期健康保险本来就不存在 「保证续保」 条款,银保监会也严禁以续保为噱头售卖短期医疗险,所以保险公司的做法没毛病,如果你见到哪家的百万医疗险写了 「保证续保」,那就要小心了。至于一些宣传中写了「可续保至 XX 岁」等,就是玩文字游戏了,「可续保」并不等同于「保证续保」。

费率变动——即使保险公司能把这款百万医疗险卖上几十年不下架,你也未必就能买一辈子。因为随着年龄的增长,保费也将逐年上涨,一般在 50 岁以后保费与保额很可能出现倒挂的情况(即累计交的保费已超过保额),那肯定就不划算了。

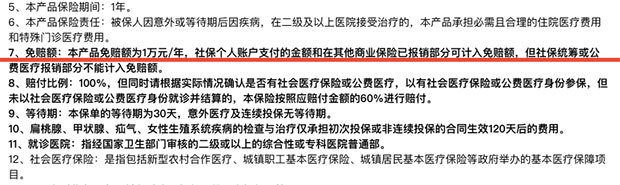

免赔额——通常为一万。简单来说就是包括社保报销在内,自费医病费用超过一万的部分,才予以报销。不过大多数情况下,一万元以下的治疗费用,都在大多数人的可承受范围内,我们购买保险,目的主要还是在于大额医疗费用报销,所以这个免赔额不能算是 「坑」,只是提醒大家注意,并不是每次生病都能理赔的。

「百万保额」——百万医疗险尽管号称有百万保额,但实行的是报销制,也就是大部分时候需要消费者先行垫付治疗费用,出院后再由保险公司报销,在遇到数额较大的费用时,即使投了保,仍无法及时缓解经济上的压力,所以也不要以为有了保险就可以看病无忧了。不过,目前也有一些百万医疗险推出提前垫付功能,我们在购买时可多作比较。

重疾险

重疾险的历史比百万医疗险要长得多,两者也经常被拿来作比较。两者有一些共同点,都可在被保险人遭遇重疾时为治疗提供经济支持,但重疾险的名字已经揭示了它的限定范围为「重疾」,必须发生了合同约定中的疾病才可获得赔付。不同于百万医疗险的报销制,重疾险的赔偿为定额给付型,即不管你的治疗费是多少,只要得了重疾,就可获得保额赔付,至于这笔钱你是用于治疗还是其他用途,是不受限制的。

当然,是不是重疾,可不是我们说了算,要看保险公司的规定。根据银保监会制定的标准,有 25 种疾病是一定要包含在内地保险公司的重疾险保障范围内的,如下:

- 恶性肿瘤—不包括部分早期恶性肿瘤;

- 急性心肌梗塞;

- 脑中风后遗症—永久性的功能障碍;

- 重大器官移植术或造血干细胞移植术—须异体移植手术;

- 冠状动脉搭桥术(或称冠状动脉旁路移植术)—须开胸手术;

- 终末期肾病(或称慢性肾功能衰竭尿毒症期)—须透析治疗或肾脏移植手术;

- 多个肢体缺失—完全性断离;

- 急性或亚急性重症肝炎;

- 良性脑肿瘤—须开颅手术或放射治疗;

- 慢性肝功能衰竭失代偿期—不包括酗酒或药物滥用所致;

- 脑炎后遗症或脑膜炎后遗症—永久性的功能障碍;

- 深度昏迷—不包括酗酒或药物滥用所致;

- 双耳失聪—永久不可逆;

- 双目失明—永久不可逆;

- 瘫痪—永久完全;

- 心脏瓣膜手术—须开胸手术;

- 严重阿尔茨海默病—自主生活能力完全丧失;

- 严重脑损伤—永久性的功能障碍;

- 严重帕金森病—自主生活能力完全丧失;

- 严重Ⅲ度烧伤—至少达体表面积的20%;

- 严重原发性肺动脉高压—有心力衰竭表现;

- 严重运动神经元病—自主生活能力完全丧失;

- 语言能力丧失—完全丧失且经积极治疗至少12个月;

- 重型再生障碍性贫血;

- 主动脉手术—须开胸或开腹手术。

由于竞争关系,市面上的重疾险一般会在银保监会规定的重疾种类上扩充,也往往会以保障病种的数量作为卖点,保 100 种以上的比比皆是,这可以作为我们选择时的考量因素之一,但也不必盲目追求保障数量,毕竟银保监规定的 25 种已经涵盖了常见的重疾,其他重疾我们一生当中遇到的机率要低得多,要不要为了极小的概率付出更高的保费,还是自己权衡吧。

如果你有意买重疾险,以下几点请注意:

- 所保病种是否包含原位癌。原位癌不在行业规定的 25 种重疾范围,但却是多发重疾之一,现在有不少保险公司已将原位癌纳入保障范围,建议优先此类产品;

- 买重疾险要趁早。重疾险的保费是按照投保人购买时的年龄确定的,而每年的保费是固定的,越年轻保费越便宜,且更容易满足核保条件;

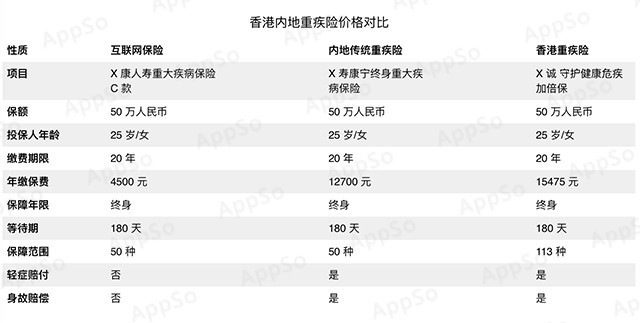

- 香港的重疾险很火,有必要去香港买吗?说实话,单论保费或保障范围,香港的重疾险并没有优势,内地已经有很多性价比不错的重疾险,香港保险的优势在于大多带有分红性质,每年的收益可以在一定程度上抵御通胀,对重疾轻症的认定也较为宽松,美元或港元保单则适合有配置海外资产需求的人群。如果没有上述需求,大可不必专门跑一趟香港。

防癌险

防癌险的关注度没有前两种那么高,有一年期和长期之分,个人觉得它更像是百万医疗险和重疾险的细分产品。一年期的防癌险和百万医疗险一样是报销赔付型,保费也是随年龄增长,且有无法续保的可能,长期的防癌险就和重疾险一样是确诊给付型,保费固定。因为保障范围仅限癌症,防癌险的保费相对百万医病险和重疾险都要低一些。

那你可能要问了,百万医疗险和重疾险的保障范围都含有癌症,防癌险岂不是鸡肋产品?有句话叫「存在即合理」,防癌险优于前两者的地方在于它的投保门槛低,健康告知宽松,部分产品允许带病投保,对保险对象的年龄限制也较低,比如 60 岁甚至 80 岁的老人都允许投保,对于因身体或年龄原因买不了重疾险或百万医疗险的人来说,防癌险不失为一种选择。

其他医疗险

医疗险还有诸如住院险、门诊医疗险等,此类产品保费低廉(一年几百块),主要是用于报销医保外用药,有些险种还会有住院补贴,部分产品含有意外身故伤残保障,但保额不高(1 万左右)。个人觉得如果不是涉及重疾或大病的住院、门诊,医疗费在医保报销后的自费部分,对大多数人来说不会构成太大经济负担,可能更适合无医保人员,如儿童。

还有一些高端医疗险,属于随便进哪家大医院或私立医院都不需要花钱的那种,就不在本文讨论范围了,土豪请随意。

适用于所有医疗险的注意事项

健康告知——所有医疗险购买时,都会有一个健康告知项目,这是很多人在购买保险时最容易忽视的环节,但其实却是保险公司最为看重的,也是审核最为严格的部分。在阅读健康告知时,千万不要像注册账号时遇到网站条款一样看都不看就跳过,一定要逐条对照自己的身体情况,务必如实告知,否则在后续理赔时一旦保险公司发现投保人未如实告知,很有可能导致理赔失败。请不要抱有侥幸心理,更不要小瞧保险公司的调查能力。

等待期——投保后保险并不是立即生效,通常有一定的「观察期」,从 30 天到 180 天不等(重疾险多为 90-180 天),在这期间被保险人发生保险事故,是不能获得赔付的。设置等待期主要是为了防止带病投保,是保险公司一种风险规避手段。因此,在保险条件接近的情况下,我们可以优先考虑等待期较短的产品。

意外险

相比于医疗险,意外险要简单得多,通常是发生伤残或身故可获得高额赔付,但由于意外的发生概率其实极低,所以保费也非常便宜,我们购买的机票或火车票,其实都包含有意外伤害险。当然,我们自己也可以单独购买一份,一年几百块即可撬动几十上百万的保额,杠杆极高,也不需要健康告知,年龄要求很宽松,但长期意外险保费过高,比较鸡肋,想买个放心的话,一年期的足矣,记得按时续保即可。

需要注意的是,意外险规定的各种「意外」中,并不包括中暑、高原反应等因身体原因造成的意外伤害或死亡。

小结

对冲生病风险,首选重疾,百万医疗险或防癌险作为补充,手头不宽裕者亦可用百万医疗险或防癌险过渡,但不建议只依赖短期保险,意外险和其他医疗险都是非必须品,但旅游,特别是出境游,强烈建议购买意外险。

寿险

寿险分为两种:定期寿险和终身寿险。从名字来看,两者的不同也很好理解,定期寿险是只保障一段时期,过期失效,终身保险则保障终身,以被保险人死亡或高残为给付保险金条件,那么这两种寿险分别适合哪些人?

定期寿险属于消费型保险,即保险到期后,保费不返还,也就是说如果你安全度过了保险有效期,那么付出的保费就属于保险公司了,而如果有效期内被保险人死亡,其受益人可获得赔付。目前普遍观点认为定期寿险适合正值当打之年的年轻人或家庭「顶梁柱」,购买定寿险可最大限度减少因被保险人死亡而给家庭带来的经济上的伤害。因为保障期间有限,所以定期寿险的保费要比终身寿险低得多,我随便找了一款定期寿险的保费测算如下:

投保人:30 周岁,男,非吸烟,交费年限 20 年,保费:2810 元/年

而终身寿险兼有储蓄功能,被保险人身故后,保险公司不仅要返还保费,还需要支付一笔分红,所以保费要高得多,以下是某家保险公司一款终身寿险的费用和收益演示:

一般认为,终身寿险适合高(有)净(钱)值人群,可起到财富传承作用,至于避税、避债的功能,就是保险业务员乱吹了,要知道我国还没有遗产税呢。

小结:社畜买定期寿险就好,土豪请随意。

理财险:万能险、分红险、年金险

其实这几类才是线下保险业务员的主推产品,利用的正是人们不希望买保险交的钱如「泼出去的水」,追求回报的心理,这也是设计得最复杂,坑最多的险种。

非要说区别的话,分红险追求的是投资回报,年金险则更像社保,由保险公司帮你存钱和投资,等你老了再为你发放养老金,保障你的老年生活,万能险就更厉害了,既能理财,又能起保障作用。

听起来很诱人是不是?保险公司进行案例演示,也会以一系列「利滚利」的投资回报来吸引客户,但事实果真如此吗?

我们就以支付宝之前推出的「全民保‧终身养老金」为例,来算一算收益。支付宝把产品设计得相当复杂又噱头十足,比如第二个月可领分红,保费可每周或每月缴等,我们使用的是承保方中国人民人寿保险公司给出的产品演示案例中的数据:

投保人 30 岁,保费 1 万,交一次,60 岁开始领取养老金,每年可领 1010 元和一定金额分红,我们按分红全部留在账户上继续「钱生钱」,直到 80 岁提取分红,得出的内部收益率 IRR 仅为 3.33%。

觉得 IRR 不好理解的,不妨来看另一家公司的年金险,其收益演示直接写明了三档结算利率,最高也不过 6%,但是几十年间保险公司是否能一直保持最高收益率,我觉这是要打个问号的。而最低利率则只有 2.5%,与余额宝相当,中档 4.5% 和银行大额存单或国债的利率相当,与其把钱放在保险公司被锁定几十年,为何不选择另外两种流动性更高的理财方式?注意,保险公司提到的所有利率都是历史收益率,历史不代表现在,更不代表未来。

有人可能会觉得:我存不住钱,把钱放在余额宝或银行还是会被我花掉,不如让保险公司帮我存,起到强制储蓄的作用。恕我直言,你还是先提高自制力,再考虑存钱养老的事吧。真要强制储蓄,把钱放在保险公司还不如交给你的老母亲。

顺便说一句,香港的分红险与内地情况不同,这里不做讨论,但我相信绝大部分人还没有达到需要去香港进行海外资产配置的地步。

关于分红型保险,这里有一篇文章总结得非常好,推荐大家阅读:《香港分红险 VS 内地开门红:利率差了不是一点!》

借用原来保监会的口号:「保险姓保」,最重要的作用是保障,而不是理财或投资,如果不是特别有钱而需要多样化配置资产,理财险不应该是我们优先考虑的产品。

总的来说,我不敢百分百肯定商业保险对我们每个人必不可少,但合理的商业保险配置能让我们在社保之外得到有效的保障,希望本文的介绍能让大家对市面上常见的保险种类有个大致的概念,买保险的时候,货比三家,做到心中有数,而不是听销售人员忽悠,做一个机智的投保人。

题图来自:Unsplash