华米 OV 的全面战争

市场压缩、互相渗透、冲出边界,2018 年的中国手机市场已经全面开战。

头部厂商比拼的不再是单项技能,而是综合竞争力。由此带来了两个结果,一个是产品形态越来越像,另一个是神仙打架,导致小厂商的生存空间被压缩。

荣耀小米做了更多的中高端手机,OPPO、vivo 开始拼性价比。线上线下依然有主场之分,但彼此都在往对方的地盘渗透。OPPO、vivo 擅长的拍照,华为、小米也做得风生水起。OPPO、vivo 一向受女性用户青睐,小米先拉来吴亦凡、后拿下美图品牌授权去切入女性市场。华为过去在高端市场只需要面对三星、苹果的竞争,现在 OV、小米全来抢地盘了。

有这样一个说法,王老吉、加多宝打架结果和其正败了。华米 OV 就是手机市场的加多宝和王老吉,小厂商们就是被人遗忘的和其正。

头部厂商比拼综合实力,一门心思玩起技术创新

直观感受上,今年的手机市场,厂商们一整年都屏幕上下功夫。

从去年的刘海屏、到水滴、珍珠、美人尖,再到 OPPO Find X 和 vivo NEX 的升降摄像头,小米 MIX 3 和 Magic 2 的滑盖全面屏,现在 vivo NEX 系列又推出了双屏,还有三星、华为、联想等一堆玩家推出了打孔屏。

这种情形下,先进的技术和创新依然是撬动市场的动力,更重要的是,这是区分彼此的标签。

在 2017 年之前,四大厂商以价格区间有一个相对明确的标签:华为主打高端商务市场,OPPO、vivo 是中端市场,荣耀、小米主打低端市场。可是,现在 OPPO、vivo、小米、荣耀在 4000 元以下的市场,全都拼成一锅粥。中国头部品牌中,目前只剩下华为品牌可以靠价格区间来给出相对明确的地位。

从消费者端,让用户对厂商能有清晰感知的,除了产品沿用的一贯设计元素外,只剩下创新带来的差异化,虽然并不确定这是否是一个好的 「创新」。

四大厂商都给出了自己的代表作,采用滑屏设计的小米 MIX 3 和小米 8 透明探索版,一堆黑科技加成的荣耀 Magic 2,采用升降设计的 OPPO Find X,以及 vivo NEX 的升降版和双屏版。

今年以来,OPPO、vivo 和小米、荣耀都在上探高端市场,寻求品牌的高端化。以上这几款产品都是各自的最高端系列,也决定了它们并不是出货主力。但却有着同样鲜明的标签,为其原来拍照手机或性价比为主的品牌内涵,注入技术、高端的元素。

技术的创新不只是为了拉动某一款手机的销量,也会促使消费者更多的选择这个品牌的其他产品。

今年三季度,vivo 在国内出货量反超 OPPO 成为第一,对此,vivo 执行副总裁胡柏山表示:没有什么特别的看法,一段时间它们好一点,一段时间我们好一点,这都是正常的。产品创新强的时候我们会好一点,产品创新弱的时候会差一些,核心还是产品创新。

为了保持持续的创新,势必要投入更大的投入。除了华为之外,小米、OPPO、vivo 都曾被诟病技术投入不足。华为每年在技术上的投入是千亿级,剩下三家都是几十亿元。现在这三家都在研发上努力追赶。

小米 2017 年研发开支 32 亿,2018 年全年研发开支有望达到 60 亿,同比增长 90% 以上。OPPO 则表态 2019 年将投入 100 亿进行研发,相当于同比增长 150%。胡柏山称,vivo 也将保持和 OPPO 在同一个量级,逻辑上不低于 100 亿元。

除了技术研发之外,渠道、性价比依然是核心要素。未来,华为、小米、OPPO、vivo 四家将更全面地向彼此的地盘渗透。

小米、荣耀身负互联网手机之名,但线下也在铺开。对于小米、荣耀而言,这两年的两大关键词就是:一面拉升逼格,凸显高端,一面渠道下沉 「上山下乡」。

OPPO、vivo 开始用小米荣耀的办法和它们 PK:用低端机作为主力机型,凭借性价比在线上进攻。

10 月 10 日,OPPO 发布 K1,售价 1599 元起。10 月 17 日,vivo 发布 Z3,售价 1598 起。这两款手机是 OPPO、vivo 首次发布 1500 元左右的主力机型。此前,OPPO、vivo 在 1000-1999 价位也有充分的布局,但多数是直接给到渠道商或在自营渠道上出售,比较低调,不以发布会的形式公开宣布。此外,这两款手机都是主推线上。

除此之外,四大厂商都开始对手机之外的 「副业」 起心动念。过去,小米在消费 IoT 硬件上孤独狂奔,通过自身产品以及 100 多家生态链公司,构建了全球最大的消费 IoT 平台。

今年,华为、OV 都开始全力追赶。华为不满足于只做 HiLink 平台,今年 10 月,自己撸起袖子一口气发布了智能音箱、空气净化器、智能指纹锁等多款产品。今年 7 月,OPPO、vivo 两家同时宣布,将联合美的、TCL 等多家业内厂商成立 IoT 开放生态联盟,进军智能家居市场。OPPO 还表态也将涉足智能家居终端和智能手表。

显然拼到现在,头部厂商玩的就是综合实力。凭借产品、技术、渠道、性价比、营销、优势价格区间当中的任何单一因素,都不足以取胜或保持市场份额,四大头部厂商在各个方面都进行了充分布局,并在对方的舒适区内横插一脚。

在印度、东南亚等地,华米、OPPO、vivo 还有复制过去成功经验的余地,但中国市场已经很难有 「轻松取胜」 的机会。

中国市场是大本营,海外市场是胜负手

中国市场存量见顶,但依然是华为、小米、OPPO、vivo 四家的大本营,因此势必要血拼以保销量、份额。但国内市场已成红海,想要寻求更大、更持续的增长还要靠海外扩张。

目前,华为在国内外市场都高速、均衡地发展;小米在国内市场下滑,但海外异常迅猛;OPPO、vivo 国内外市场增速基本保持平衡。

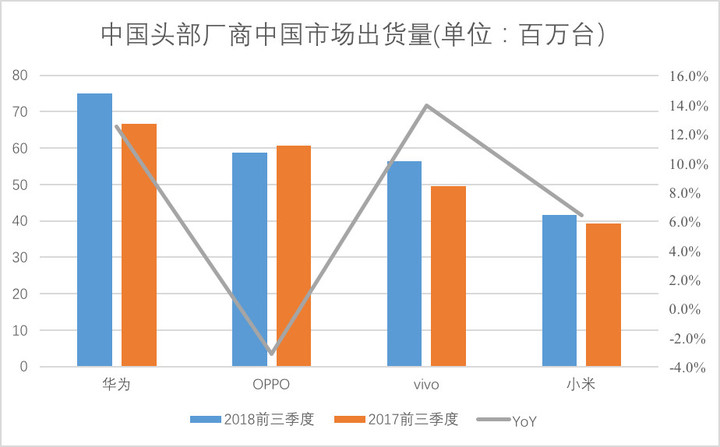

IDC 数据显示,中国四大厂商中,前三季度在国内市场表现最好的是 vivo,出货量同比增长 13.9%,华为是 12.5%,OPPO 则同比下滑 3.1%。

▲ 36 氪根据 IDC 数据整理

但从趋势上来看,从年初至今下滑最明显的是小米。三季度华为、vivo 出货量保持了 10% 以上的增长,小米则大跌 10.9%。

2015 年至今,小米手机中国出货量增速经历了一个过山车式的变化。今年以来,小米手机的表现进入下行通道:IDC 数据显示,一季度,小米手机中国出货量增速达到 40% 以上,二季度降低到 2%,三季度同比下滑 10.9%,在华米 OV 当中表现最弱。

最近,小米宣布成立中国区,此前带领小米电视业务成绩出色的小米集团高级副总裁王川,将兼任中国区总裁。王川要做的就是,在糟糕的市场环境中稳住局面,让小米手机出货量不再下滑,并努力重回增长。

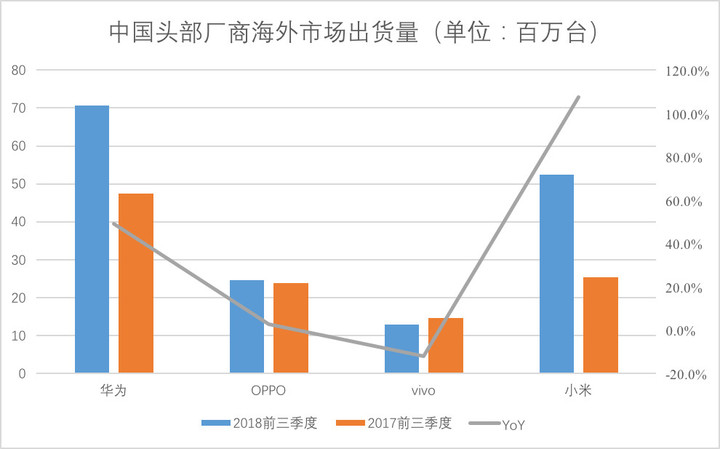

在未来的长期竞争中,海外市场将是决定胜负的关键点。事实上 2017 年以来,海外市场成为头部厂商 PK 的重点,目前华为、小米在全球出货量上领先 OPPO、vivo,很大程度上得益于国际市场。

▲ 36 氪根据 IDC 数据整理

四家当中,小米海外出货量占总量的五成以上,华为接近五成,OV 不到三成。从上图所示的增速也可以看出,小米前三季度海外市场增速高达 100% 以上,华为接近 50%,OPPO 小幅增长 2.5%,vivo 则下滑 10% 以上。

主要受海外市场推动,华为前三季度全球出货量同比增长 27.6%,小米增速高达 47.6%。

由于海外市场开拓不力,因此在全球市场逆风的情况下,OPPO、vivo 未能像华为、小米那样依靠海外扩张保持高速增长。

在海外各大区域性市场中,四大头部厂商各自拥有优势市场,小米在印度占据榜首,华为在欧洲市场处于第一梯队,OPPO 在东南亚属于头部厂商,仅次于三星,远超过 vivo、华为、小米。vivo 没有遥遥领先的市场,只能位于第二梯队(印度和东南亚)。

今年年初,华为试图进军美国市场,但却以安全理由被拒。目前,除了美国进不去,非洲大举进攻时机尚不成熟外,其他区域市场中,华为大多有较好的覆盖,位列第一或第二梯队。华为现在正对印度虎视眈眈,年初曾宣布要在 2019 年拿下印度市场 10% 的份额。10 月份,华为宣布将在印度投资逾 1 亿美元,扩大本地生产,并在未来两三年内开设 1000 家门店。

小米在印度市场已经连续四个季度保持第一,在印度、印尼、俄罗斯等地夯实之后,小米下一步的扩张焦点放在了欧洲市场。今年上半年,在西欧市场已经跻身第四名,虽然份额不大,只有 3%,与三星、苹果、华为还有很大差距,但是同比增速惊人,接近 30 倍。

2018 年,OPPO、vivo 的国际化未能在较大的区域市场取得明显的份额提升,但也都在东南亚、欧洲市场紧追猛赶,以防跟华为、小米拉开差距。OPPO 印度市场的子品牌 Realme,主打低端市场,直接叫板小米、荣耀,同时 OPPO 也已经宣布进入成熟的欧洲以施行海外扩张,而 vivo 也已经宣布将在印度建造一个新工厂。

小厂商夹缝求生

幸福的人生总是相似的,不幸的人生却各有不同,这句话适用于手机厂商的 2018。几大头部厂商活的越来越像,小厂商手持不同的悲剧剧本:战线收缩、融资困难、债务危机。

头部厂商要打开的是海外的大门,那么小厂商们希望撬开的则是生存之门。目前,头部厂商已经占据九成以上的份额,留给小厂商的空间越来越小。

能像美图这样跟小米选择合作已然是幸事。手机业务曾经是美图的盈利支柱,激烈的竞争下却成了美图的累赘。与小米合作之后,美图相当于卸下了负担,其手机业务将变成轻资产模式,成为一个影像技术提供商和品牌授权商。同时又保留了获取利润的机会,美图将获得每台合作手机销售毛利润的 10%。

360 则是降价求存。360 于 2014 年进入手机市场,几度换帅业绩依旧不振。今年 8 月,360 发布 N7 Pro,此后两度降价,从 1999 元降到 1399 元,后又降至 1299 元。原来面向 「中高端」 的机型沦落成千元机。9 月底,360 手机被曝解散了其在西安的手机研发团队,大批西安员工离职。360 手机回应称,这是正常业务调整,是要将部分业务并入集团,所以大部分西安同事并入到 360 集团工作。

跟周鸿祎关系不错的罗永浩,面临的局面更为尴尬。

罗永浩上半年曾说:锤子不亏损了,所以可以任性一些。但任性的结果就是 TNT 横空出世,订单少到代工厂都不愿意接活儿。一个插曲子弹短信火了不到两个月。10 月之后,各种负面消息不断涌出,裁员、资金链紧张、手机断货。此外,供应商上门讨债,包括官网在内的线上渠道手机几乎全部断货,锤子的资金链还能撑多久?

比锤子还要惨的是金立。年初,金立董事长刘立荣股权被冻结,之后刘立荣承认在赌桌上输了十几亿。如今,金立亏损 170 亿元并且资不抵债,法院也已经受理了金立的破产清算申请,对于债权人来说,能期待的最好结果或许就是破产重组了。目前,金立和债权人已经进行了几次会议。

当然,不是所有的小厂商都在 「比惨」。逆风环境中,也有表现不错的。一加和联想就代表了两种突围的方案。

一加是目前中小厂商业务经营过硬的一家,它定位清晰明确,只做高端旗舰机,通过高品质产品获得较好的用户口碑。虽然国内市场仅占比三成,但也巧妙地避开了中国市场玩家过于激烈的竞争。

联想则是另一条路。今年三季度,联想手机在中国销量同比上升 280%,税前利润率为 25%。从 Z5 开始,联想明确把市场策略调整为:立足于性价比,瞄准线上,冲击市场最有潜力的市场。联想 Z5 起步价为 1299 元,S5 Pro 起步价为 1298 元,1000-1499 元价位正是今年手机市场放量最大的市场。其最高端机型 Z5 Pro ,8G+128G 版本也只有 2298 元,是目前最便宜的滑屏手机。

虽然联想在中国的手机业务盘子不大,但是联想本身业务体系庞大,完全可以靠其他业务盈利,来对冲手机业务的部分亏损,因此可以血拼性价比提振销量。这是一些小厂商难以复制的优势。同理,中兴手机业务今年虽遭重创,但也不会轻易死去。

多家机构的数据显示,明年中国手机市场的销量还会继续下滑,小厂商面临的竞争也会越来越大。但小厂商并非毫无生存的希望。还能存活多久取决于两个因素:一是大厂商的焦虑感有多强,二是自身夹缝里的生存能力。

可以预见的是,华为、小米、OPPO、vivo 头部玩家在承受市场压力的同时,还会更频繁地发布新产品,进攻每一个可以挖掘的市场,这是小厂商无力改变的冲击。但随风而逝,还是逆势而生,等待翻盘的机会,还要看小厂商自身在夹缝中求存的能力和决心了。

本文来自 36 氪,作者为李振梁,编辑为长乐,爱范儿经授权发布,文章为作者观点,不代表爱范儿立场。