WeWork 上市流产后,它在中国的竞争对手优客工场在美递交招股书

共享办公独角兽 WeWork 的 IPO 流产并没有吓退同行,它在中国的竞争对手优客工场于 12 月 11 日向美国证交会递交了招股书,寻求在纽交所上市,股票代码为 UK,募资规模未透露。

优客工场成立于 2015 年,招股书显示,优客工场目前共有 197 个共享办公空间,覆盖国内和新加坡共 42 座城市(41 座在国内),个人会员 5.71 万人,总会员数 60.9 万。

截至 9 月 30 日,优客工场今年的营收为 8.746 亿人民币,净亏损 5.728 亿(约 8138 万美元)。

WeWork 的缺点,优客工场一个也没落下

所有做共享办公空间生意的公司,都免不了被拿来和 WeWork 比较。

作为对比,WeWork 已进入全球 29 个国家 111 座城市,设有办公空间 529 个(截至今年 6 月数据),会员 52.7 万,但亏损也是优客工场的数十倍,今年前 6 个月营收 15.4 亿美元,净亏损超过 9 亿美元,而到了 9 月底,随着办公地点的增加和成本的失控,WeWork 的净亏损飙升至 12.5 亿美元。

原本按照计划,WeWork 此时应该已经上市,但其 IPO 最终落得个一地鸡毛的结局,估值从最高的 470 亿美元缩水至 100 亿美元,联合创始人兼 CEO亚当·诺伊曼在争议下辞职,糟糕的财务状态逼得大股东软银不得不出手解救,IPO 也暂时告吹。行业老大尚且如此,其他追随者的处境其实也没好到哪里去。

事实上,优客工场早在 2018 年就被传出计划 IPO,但期间至少推迟过 3 次,眼看 2019 年即将过去,IPO 的筹备才终于步入正轨,这与共享办公整体的大环境不景气不无关系。

优客工场的收入主要来自两部分:会员费和营销及品牌服务,一直到 2018 年,会员费都是收入大头,总营收占比近 90%。虽然今年营销及品牌服务收入大幅增长,前 9 个月录得 4.03 亿元,贡献了 46.1% 的营收,但这主要是来自去年 12 月收购的数字整合营销公司省广众烁的贡献,优客工场通过该公司提供内容设计、线上线下广告、媒体推广、广告投放等营销和品牌服务。

而在融资和扩张方面,优客工场比起 WeWork 有过之而无不及。公开报道显示,截至今年 7 月,该公司已完成 19 轮 47 亿元融资,估值被认为有望达到 30 亿美元。除了和 WeWork 一样疯狂攻城略池外,优客工场还做了大量以竞争对手为主的并购交易。

- 2018 年 1 月,全资并购洪泰创新空间;

- 2018 年 3 月,与竞争对手无限空间合并、战略合并 wedo 联合创业社;

- 2018 年 7 月,3 亿元并购上海共享办公企业 Workingdom;

- 2018 年 9 月,并购智能化办公平台「火箭科技」;

- 2018 年 10 月,与方糖小镇签署并购协议。

不管是叫联合办公,还是共享办公,说到底是「二房东」的生意,因此注定是重资产,虽然优客工场在此基础上开放了加盟,为业主提供空间设计、管理和品牌授权,但自营仍占主流,目前只有 39 间加盟空间。

因此,房租依然是优客工场沉重的负担。优客工场的租约在 2 年到 20 年不等,截至 2018 年 12 月,加权平均剩余租赁期为 6.9 年,租金支出约 4 亿元,未来还有约 31 亿元租金付支付,且优客工场既无权续约也不能提前解约。

而优客工场的会员通常为按月付费,且招股书也承认其会员的租期远低于公司与业主的签约年限,这又进一步增加了资金压力和空置期带来的损失。

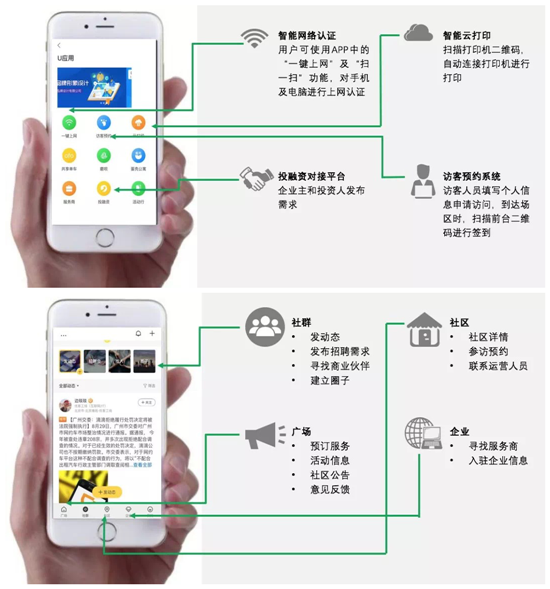

和 WeWork 一样,优客工场也在极力打造科技公司的「人设」,但似乎也没玩出什么新意,所谓智能办公,也无非是远程会议、云打印机;移动应用「优鲜集」想要打造的社群文化、串联不同公司业务,今年 4 月发布的 UcomOS 系统,号称用户可以将数据存放在云端,「在任何地方任何设备快速接入一致办公环境」,似乎都有些一厢情愿。

值得注意的是,就在递交招股书不久前,优客工场多名股东和董事相继退出,其中包括以擅长造概念著称的罗辑思维联合创始人吴声,这不禁让人对优客工场的前景心生担忧。

优客工场最快也要到明年初才上市,今年不是独角兽的好年份,但看起来明年的路也不好走,可都融资 19 轮了,不上市还能咋滴?