1.8 折喝瑞幸咖啡,1.8 折买瑞幸股票

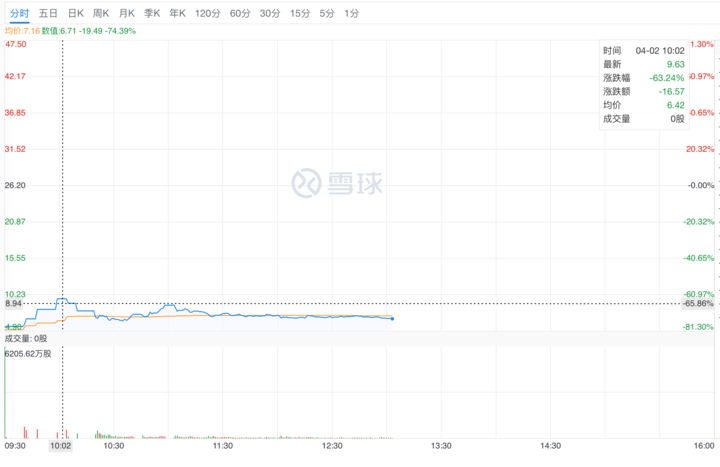

上个月美股几次熔断还历历在目,进入 4 月,又是见证历史的一刻,不过这次从大盘切换成了个股,而且还是我们熟悉的中概股,上市不到一年,一直争议不断的瑞幸在 4 月 2 日开盘后不到 1 小时表演了 6 次熔断,向上 4 次,向下 2 次。

▲ 瑞幸股价走了 2 个「几」字

最惊悚的还不是熔断,而是瑞幸的跌幅一度接近 80%,盘前甚至达到过 100%,最新的段子已出炉:1.8 折喝瑞幸咖啡,1.8 折买瑞幸股票。

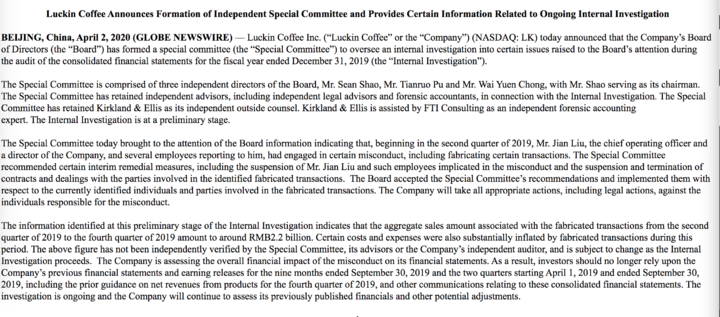

突如其来的暴跌源于瑞幸「自曝」。当天盘前,瑞幸向美国证监会(SEC)提交报告,承认公司从 2019 年第二季度到第四季度可能存在虚假交易,涉及金额 22 亿人民币,导致某些成本和费用也因此大幅膨胀,公司已成立特别委员会展开调查。

22 亿是什么概念?要知道,截至 2019 年 9 月 30 日前 9 个月,瑞幸的总收入也才 29 亿。

不过瑞幸强调虚假交易为首席运营官兼董事刘剑及其手下员工的个人「不当行为」,公司董事会已采取临时补救措施,包括对刘剑及涉事员工停职、中止已确定的虚假交易等,瑞幸还将对上述员工采取包括法律行动在内的「一切适当行动」。

「公司正在评估不当行为对财务报表的整体财务影响,因此,投资者不应该再依赖公司之前的截至 2019 年 9 月 30 日的前九个月以及 2019 年 4 月 1 日至 2019 年 9 月 30 日的两个季度的财务报表,包括此前对 2019 年第四季度的净收入指引和与之相关的其他信息。」瑞幸在公告中写道。

上市公司自爆财务造假,股价已经不能叫暴跌了,应该叫雪崩,从 4 月 1 日收盘时的 26.2 美元跌至最低 4.9 美元,和最高的 51.38 美元相比连 1 折都不到。当然,不怕死冲进去抄底的,能不能财务自由不好说,但 1 小时内财富翻倍是有可能的,因为盘中瑞幸一度被抄底大军拉到了 10.58 美元。总之,喝了瑞幸咖啡未必会失眠,但昨夜买了瑞幸股票的人,大概是一夜无眠了。

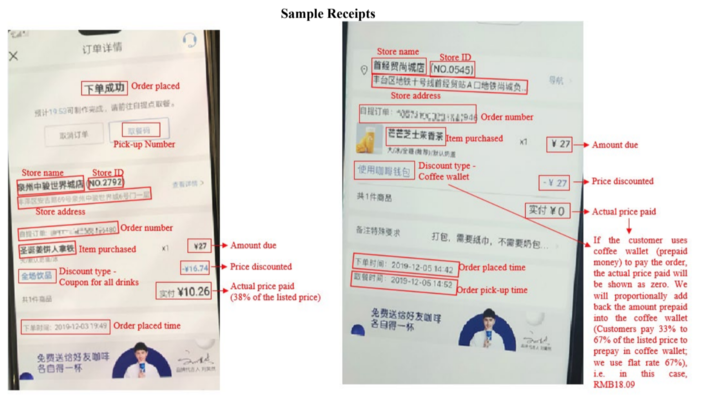

2 个月前刚被做空

瑞幸股价闪崩,不免让人想起不久之前做空机构浑水(Muddy Waters Research)发布的调查报告,匿名调查机构动用了 92 名全职和 1418 名兼职人员在全国 45 座城市 2213 家瑞幸门店实地统计数据, 直指瑞幸财务造假,虚增营收,夸大广告费用和营业利润等,商业模式根本不成立。

▲ 做空报告指出瑞幸夸大售价

面对指控,瑞幸自然矢口否认。目前瑞幸虽未透露此次内部调查的交易,浑水的报告也未免预设立场,但从「某些成本和费用因此大幅膨胀」等措词来看,报告的内容或许并非如瑞幸所说「指控不实」。

恰好在一年前的愚人节,瑞幸还被曝出将门店内的设备抵押获得 4500 万元资金,虽然不久之后瑞幸成功上市,但一直疯狂烧钱的模式始终没打消外界对其盈利能力的质疑,只不过被调侃成了「割资本主义韭菜请中国人民喝咖啡」。

但资本主义的韭菜可没那么好割,在美股市场,造假可不是股价打骨折那么简单,分分钟让你尝到资本主义的铁拳。

美股假造有何代价?

上次有公司股价雪崩至此,我只能想起 GTAT,因无力生产苹果所需的蓝宝石,这家原本被看好的苹果蓝宝石供应商的股价在 2014 年 10 月半个月内暴跌 96%。无独有偶,2017 年 4 月,英国想象科技公司(Imagination Tech)的股价在一周内暴跌近 70%,也和苹果一纸解约合同有关。

不过,像瑞幸这样因为财务造假一天之内股价被按到地板摩擦的,在美股最近 20 年可是少之又少,这与美国对财务的严厉打击不无关系,总结起来就八个字:倾家荡产,锒铛入狱。

《萨班斯・奥克斯利法案》对上市公司高管的责任有明确的规定,涉及财务欺诈,最高可面临 20 年监禁并处以 500 万美元罚款,对所在公司的罚款最高可达 2500 万美元。

▲图片来自:彭博社

这个《萨班斯・奥克斯利法案》的诞生,源于震动全美乃至英国政坛的安然公司(Enron)财务造假案。这家能源公司在 2001 年卷入一系列会计欺诈丑闻,被曝出通过关联交易虚增营业额和利润,从而掩盖公司经营亏损的事实。丑闻一出,安然股价由 90 美元闪崩至 0.3 美元,大量持有其股票的机构受到重创,安然公司于 2002 年破产,投资者损失惨重。

祸不单行,世界通信公司又在 2002 年发生会计丑闻,并于 2003 年破产。接二连三的丑闻极大打击了投资者的信心,亦暴露出监管的漏洞,《萨班斯-奥克斯利法案》正是在这种情况下通过美国国会批准,对美国证券法作出了多项重要修改,提高对上市公司及其高管的违法处罚是其中之一。

另外,财务造假,负责审计的会计事务所也难辞其咎,不但可能会被吊销牌照,也可能面临集体诉讼。

早在 2 月份浑水的报告发布后,就有美国投资者在纽约南区联邦法院对瑞幸及其两名高管发起集体诉讼。自曝虚假交易后,瑞幸接下来要面临的官司恐怕不止这一个。

把新经济故事讲成了恐怖故事

不过,抛开潜在的处罚不谈,这波股价的暴跌,持股的瑞幸高管可能没有多少损失,浑水的做空报告指出,董事长陆正耀和 CEO 钱治亚已分别将持有的股份质押了 30% 和 46.8%。股权质押是上市公司高管一种常见的套现手段,即股权持有者将股权作为抵押物,获取一定的流动资金,又不会因直接抛售股票打击投资者信心。

▲ 陆正耀和钱治亚股权质押情况 图片来自:做空报告

这套股权质押的玩法陆正耀早在港股神州租车和新三板的神州优车身上实践过,效果就是陆正耀和几大股东成功在高位套现,神州租车股价则从最高近 20 港币一路狂跌至现在不到 5 港币。瑞幸会不会重走神州系老路,暂时不得而知,但此番自揭造假+股价暴跌的剧情一出,难保不会影响后续上市的中国公司的市场认可度。

此前瑞幸讲了一个又一个故事,从互联网咖啡到小鹿茶,再到无人零售,即使遭遇做空依然有投资者持续买单,但如果连故事的基础都是假的,这故事还讲得下去吗?

题图来自:数英