资本是 WeWork 的解药,也是它的毒药

本文来自 36 氪 编译团队「神译局」,译者为尺度,爱范儿经授权发布。

WeWork 要上市了,该如何看待这家公司的发展前景?近日,著名分析师 Ben Thompson 在其官方博客上发表名为 「The WeWork IPO」 的文章,对这家共享办公领域的巨头玩家进行了分析。他认为,可以从 AWS 的角度来看待 WeWork 发展潜力,而且 WeWork 也没有真正意义上的竞争对手,并拥有大量资本支持。但是这些优势,也给 WeWork 带来了负面影响。

最近一段时间,关于 WeWork 即将 IPO 引发了非常多的讨论,这背后是有原因的。

他们提交的招股书文件,无论是从公司的愿景上来看,还是从公司领导层对公司治理规范的公然漠视上来看,都是一份非常 「大胆」 的文件。

而且,尽管 WeWork 筹集了大量资金,但还是出现了巨额亏损。

我怀疑,所有的这些事情都是有关联的。

AWS 的例子

想象一下现在是 2006 年,你带着一个大胆的新商业计划去找投资者:做一款计算机硬件。

但这个时候,IBM 一年前刚刚将其 PC 业务出售给联想,而且服务器方面似乎也走上了同样的商品化道路。此外,像戴尔这样的公司推出了 x86 解决方案,取代了像 Sun 这样的传统供应商的架构。

从这些方面来看,这个商业计划听起来并不是特别有希望,也不明智。

但在 2006 年,亚马逊推出了亚马逊网络服务 (Amazon Web Services,AWS)。

在当时,这是一个将硬件商品化的计算机硬件业务,其营业利润率约为 30% 。

事实证明,让一家公司为其他所有人管理大宗商品硬件有几个重要的优势,足以证明这些利润率是合理的:

- 因为付款基于使用情况,新公司基本上可以免费立即访问整个服务器堆栈 (对新公司来说,没有业务,付款就是零)。

- 成长中的公司,不需要为未来的增长提前数月或数年支付资金,也不需要花时间进行大规模的扩建,相反,它们可以根据需要为新的功能付费。

- 成熟的公司,也不再需要具备管理服务器安装的能力,而是可以专注于自己的核心能力,同时将相关业务外包给云供应商。

在这三种情况下,根本的转变都是将服务器作为一种资本投资转变成了可变成本。这样做的好处,不是节省金钱,而是增加了灵活性和可选性。

至少这是一个开始:今天,AWS 提供的服务已经远远超出了基本的计算和存储功能,扩展到了像 server-less 这样的功能 (矛盾的是,这需要拥有大量始终可用的服务器)。

WeWork 的 「看涨」 案例

从广义上讲,AWS 是 WeWork 的 「看涨」 案例。想想 「固定成本」 这个词。没有什么比房地产的成本更固定的了,但 WeWork 的服务,可以将房地产成本转化为各种公司的可变成本,其带来的好处大致和公有云一致:

- 新公司可以立即进入一个设备齐全的办公场所,只需要支付一两张办公桌的费用,然后根据需要发展壮大。

- 成长中的公司不需要在未来增长之前的几个月或几年花时间进行大规模的扩建,而是根据需要为更多的空间支付费用。

- 成熟的公司不再需要拥有遍布全球的房产,事实上,它们可以以非常低的风险和成本扩张到新的地区。

请注意,就像公有云一样,价格不一定是 WeWork 的主要驱动因素。不过,以 AWS 为例,其为底层基础设施支付的费用,肯定远远低于任何客户自己支付的费用。

一方面,AWS 可以将全球数据中心的成本分摊给大量客户;另一方面,AWS 可以与硬件供应商讨价还价,或者简单地设计和制造自己的组件。

在某种程度上,WeWork 也可以获得类似的效益。

在一个位置内,由于所有 WeWork 成员都共享公共空间,公共空间构建的功能,比任何一个成员单独构建的功能都要强大得多。类似地,WeWork 在世界各地的网点为所有会员提供了各种选择。

Wework 还在有效利用办公空间方面积累的专业知识,尽管其中一些知识只是在想着如何将更多的人塞进更少的空间。

但每年开设三位数的办公空间意味着,这家公司理所当然地比其他任何公司都更快地学习和迭代适用于办公空间的方法,而且这还是在承诺将传感器和机器学习应用于这一挑战之前。

还有一个问题是,WeWork 是否能够超越原有房地产业的规模:在办公空间领域,怎么可能拥有等同于 「server-less」 这种独一无二的能力,只能由一家公司解锁,为所有人提供所有的房地产需求?

WeWork 的亏损和野心

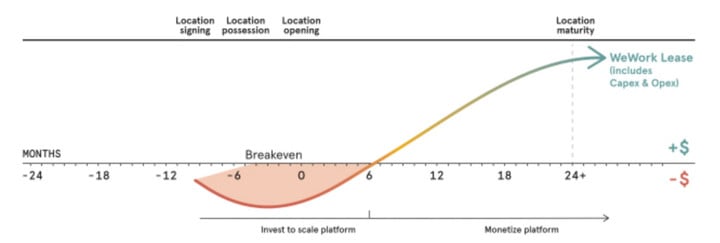

考虑到这一前景,至少在理论上 WeWork 的巨额亏损是合理的。 但是,创建一家承担所有固定成本的公司,以便为其他公司提供可变成本服务,这意味着大量的预先投资。

正如亚马逊需要在出售存储和计算之前先建立数据中心和购买服务器一样,WeWork 也需要在出售桌面电脑和会议室之前建立办公空间。

换句话说,如果 WeWork 没有出现巨额亏损,反而出现了快速的扩张,会非常奇怪。来自其招股书文件:

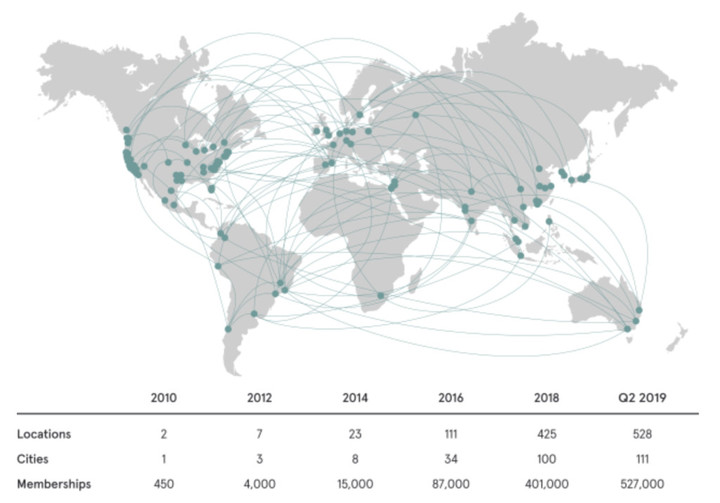

▲ WeWork 咄咄逼人的增长速度

这家公司还给出了这样一张图表,但由于缺少 y 轴,单独来看并不是特别有用:

但是,把这两张图放在一起看是有用的:第二张图中有 300 多个办公空间 (超过一半) 处于亏损状态,这有助于解释为什么 WeWork 的 「费用」 几乎是其收入的两倍。如果公司停止开设新的办公空间,预计这一差距将迅速缩小似乎是合理的。

不过,考虑到 WeWork 对整个目标市场的看法,这家公司是否会降低开设办公空间的速度仍值得怀疑。 其在招股书中写道:

截至 2019 年 6 月 1 日,我们在 111 个城市设有办事处,我们估计大约有 1.49 亿潜在会员。 对于美国城市,我们根据美国人口普查局的美国企业统计调查数据,通过估计需要在办公室中进行的工作(岗位)数量来定义潜在成员。

对于非美国城市,我们认为国际劳工组织确定的某些职业中的任何人,包括经理、专业人士、技术人员、助理专业人员和文书支持人员,都是潜在会员,因为我们认为这些人需要有办公桌和其他服务的工作空间。

我们认为这是我们的目标市场,因为我们的会员拥有各种各样的专业知识,来自各行各业,我们的解决方案可供不同类型的个人和组织使用。我们也会根据会员的需要开发新解决方案。

我们预计将在现有城市大举扩张,并在多达 169 个其他城市开展业务。 我们基于多重标准来评估是否在一个新城市扩张,主要是评估潜在会员的需求,以及将整个城市作为我们覆盖区域组合的一部分的战略价值。

根据人口统计和经济合作与发展组织的数据,我们确定了 280 个目标城市存在市场机会,估计潜在会员总数约为 2.55 亿人。

将截至 2019 年 6 月 30 日的六个月中我们每个 WeWork 会员带来的平均收入,应用到我们现有的 111 个城市中的 1.49 亿潜在会员数量中,我们估计目标市场的机会为 9450 亿美元。

在全球 280 个目标城市中,我们的潜在会员总人口约为 2.55 亿,我们估计潜在市场机会为 1.6 万亿美元。

你看到了吗? Wework 几乎把全球每一份在办公室中进行的工作都当作自己的市场,从定义上来看,这一举动意味着它将超越房地产公司的范畴。以下内容,同样来自于招股书:

我们的会员服务,是为了满足我们会员不同的空间需求而设计的。 我们提供了标准的、可配置的和按需的会员资格。我们还提供了 Powered by We,这是一个针对组织需求配置并部署在组织所在地的高级解决方案。

通过利用我们的分析、设计和交付能力来美化和优化现有的工作场所,同时也为组织提供一个高效率的选择。我们部署的技术包括软件和硬件解决方案,为员工提供更好的洞察力和更易于使用的工作场所体验。

这种充满野心的规模,再次让人想起 AWS。2013 年,亚马逊管理层首次表示,AWS 最终可能成为这家公司最大的业务。当时,AWS 在亚马逊整体收入中仅占 4% (但利润份额为 33%)。

到 2018 年,AWS 增长了 1000% ,占亚马逊总收入的 11% (以及利润的 59%) ,而且这一份额预计还会增长,即使 AWS 面临增速更快的微软 Azure 等多个竞争对手。这在很大程度上是因为现有企业正在转向云计算,而不仅仅是创业公司。

与此同时,WeWork 利用其对目标市场的宽泛定义,声称自己在全球仅实现了 0.2% 的整体机会,在十大城市实现了 0.6% 的机会。

公平地说,人们可能会怀疑,尤其是现有企业,是否会犹豫是否将现有办公室的管理移交给 WeWork,这将大大减少机会。

但从另一方面来看,大企业现在占 WeWork 收入的 40% (而且还在上升) ,更重要的是,WeWork 没有任何显著的竞争对手。

WeWork(缺乏)竞争

围绕竞争的这一点很重要,也是看好 WeWork 机会的更有说服力的理由之一。

WeWork 最明显的竞争对手是一家名为 IWG 的公司,截至 2018 年底,这家公司拥有 3306 个办公底空间和 44.5 万个工位。相比之下,截至 2019 年 6 月 30 日,WeWork 拥有 528 个办公空间和 60.4 万个工位。

请注意日期不一致 —— 这不是一个完美的比较 —— 但这只是说明这是两个非常不同的公司:到 2018 年底,WeWork 只有 46.6 万个工位。

一年前,当《华尔街日报》指出 WeWork 当时的估值是 IWG 的 5 倍 (现在是 13 倍),WeWork 只有 15 万个工位,而 IWG 有 41.4 万个。

换句话说,WeWork 比 IWG 集中得多,并且以指数级的速度增长;但 IWG 正在盈利 (去年为 1.54 亿英镑)。

不过,这进一步说明了一点:IWG 无论好坏,都受到收入的限制;另一方面,WeWork 或许最容易被理解为一个似乎拥有无限资本的世界的明显受益者。

从长远来看,我们很难看到 IWG 的竞争力,坦白地说,也很难看到其他公司参与竞争:谁将为 WeWork 的竞争对手提供资金,而不是简单地向 WeWork 本身投入更多资金?

资本与经济衰退

资本的问题或许是 WeWork 面临的最大问题:从公司成立之初,业内人士就 (非常) 想知道经济衰退时会发生什么。

在经济增长的时候,以低价签署长期租约、以高价出租办公空间是一回事;当经济衰退,在获得长期租赁合同方面没有任何进展,而 WeWork 的客户很有可能无处可去时,会发生什么?

这是一个合理的担忧,几乎可以肯定,这是我们在短期内对 WeWork 持怀疑态度的最大原因,但这家公司也有理由反驳:

首先,WeWork 认为,在经济低迷时期,提高灵活性和降低成本 (相对于传统办公空间而言) 实际上可能会吸引新客户。

其次,WeWork 声称,其不断增长的企业客户基础已经将租赁承诺增加了近一倍,达到 15 个月,相应收入为 40 亿美元;虽然这远远短于 WeWork 普遍的 15 年租赁期,但或许足以让公司在经济衰退中保持稳定。

第三,WeWork 指出,如果公司有足够的资本,经济衰退实际上会让它随着租赁和建设成本的下降而加速扩建。

该公司在经济衰退中还有另一个 「令人不爽」 的优势:不透明的公司结构。

尽管 「We Company」 是实体的集合,但这一事实有许多缺点。不过,其最大的好处之一是,WeWork 放弃的任何租约,房东将很难强制执行租赁承诺。英国《金融时报》报道称:

房东在强制执行租赁承诺方面能做的事情是有限的。与其他共享办公领域的公司一样,这家公司为其租赁创造了特殊目的载体,这意味着,如果母公司无法支付租金,房东没有直接的追索权。

过去,当经济低迷时,该行业的公司会改变租赁条款。Regus,现在是 IWG,在 2002 年科技泡沫破灭的时候,重新谈判了一遍租赁事宜。最近,IWG 的一家子公司在伦敦希思罗机场附近租用了一块场地,申请自愿清算。

为了应对这些担忧,WeWork 已经为其部分租金支付提供了担保,尽管这只是整体债务的一小部分。WeWork 在 IPO 前提交的文件显示,约 45 亿美元的租金由企业担保,11 亿美元由银行担保。

它已经向房东支付了超过 2.683 亿美元的现金保证金,并使用了另外 1.839 亿美元的担保债券 (一种保险形式)。

而需要注意的是,这些担保只比 WeWork 承诺的收入积压多出 16 亿美元。

WeWork 的公司治理

坦率地说,WeWork 的机会有很多可取之处。不可否认,470 亿美元的估值似乎太高了,尤其是考虑到,这家公司今年的毛利润仅为 4.4 亿美元左右 (即不包括所有扩建和企业成本),而且面临着巨大的经济衰退风险。

但与此同时,这是一项真正的业务,它为各种规模的公司提供了真正的好处,而且这些好处只会随着工作性质的变化而增加,一般来说,人们更喜欢办公室工作,尤其是远程工作越来越多的时候。而且,更重要的是,它没有真正的竞争对手。

问题是,WeWork 不仅仅只是在紧急情况下可以让房东感到难堪。总体而言,科技行业很难有公司能够成为良好公司治理的典范,WeWork 更是将这种荒谬性提升到了一个完全不同的层面。 例如:

- 今年早些时候公司重组时,WeWork 为了买下 「We」 商标,向自己的首席执行官亚当・诺伊曼 (Adam Neumann) 支付了 590 万美元。

- 这次重组创造了有限责任公司来持有这些资产;然而,投资者需要购买持有这些有限责任公司股份的公司,而其他有限责任公司合伙人持有其余股份,从而减轻他们的税务负担。

- 此前,WeWork 向诺依曼提供贷款,用于购买 WeWork 之后租赁的房产。

- Wework 已经雇佣了几个诺依曼的亲戚,诺依曼的妻子成为一个委员会的三名成员之一。这个委员会的任务是在未来十年内,如果诺依曼死亡或永久残疾的话,取代诺依曼。

- 诺伊曼拥有三种不同类型的股票,保证了他的多数投票权;这些股票在出售或转让时保留其权利,而不是转换为普通股。

伯恩・霍巴特 (Byrne Hobart) 认为,与诺依曼的一些房地产交易是合理的,但这份清单上的其他所有东西都很糟糕;与此同时,据报道,诺依曼已经套现了 7 亿美元。

所有这一切都表明,一个完全不负责任的高管在以最快的速度从巨额亏损中洗劫一家公司,而浑然不顾在下一次经济衰退来临的时候,公司可能会遭受致命的巨大亏损。

资本过剩

事实上,我认为 WeWork 未来向好和向坏发展的共同点远远要比看上去的多:两者都是基于无限资本的逻辑得出的结论。

看好 WeWork 的理由是,这家公司抓住了这些资本带来的机遇,将其打造成全球企业首选的办公场所,有效地为传统房东提供中介和商品化服务。这是非常大胆的行为,因此没有竞争。

与此同时,看空的理由是,无限的资本导致了问责制缺失,以及一连串可预见的滥用职权行为,比如企业的冒险行为和个人寻租行为。

那么,或许真正的问题在于,是什么驱动了资本过剩,为什么资本过剩既帮助了 WeWork 的业务,又损害了 WeWork 的公司治理?

这仅仅是当前的经济周期吗?这是否意味着经济衰退不仅会给 WeWork 的财务带来压力,还会切断现金的供应?

简而言之,有一种情况是,WeWork 既是软件吞噬世界的症状,也是软件吞噬世界的推动者和驱动者,这意味着即使在经济衰退时期,这家公司仍能获得所需的资金。

但是,投资者将不得不接受这样一个事实,即他们对如何使用这笔资金绝对不会产生任何影响。除了极高的估值和对经济衰退的担忧之外,这是一个非常好的理由让他们远离这笔投资。